成長投資枠

成長投資枠とは

成長投資枠とは、2024年から新たに始まった新NISA制度における投資枠の1つです。

成長投資枠はつみたて投資枠とは異なり、投資信託のほか、国内/外国の個別株式やETFの買付も可能です。

また、一括での買付や投信積立、日株積立、米株積立も利用できるなど、自由度が高いのも特徴です。そんな成長投資枠の活用方法をご紹介!

成長投資枠の特徴

-

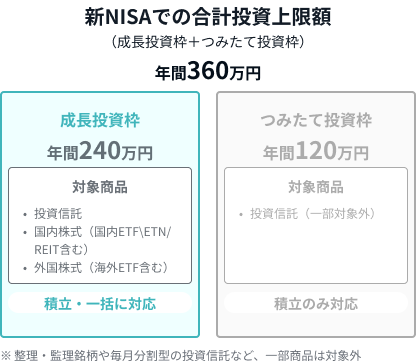

Point 1 成長投資枠の投資上限額は年間240万円

-

Point 2 IPOを含む個別株式など幅広い商品への投資が可能

-

Point 3 年間投資枠は一括で利用しても良いし、積立で利用することも可能

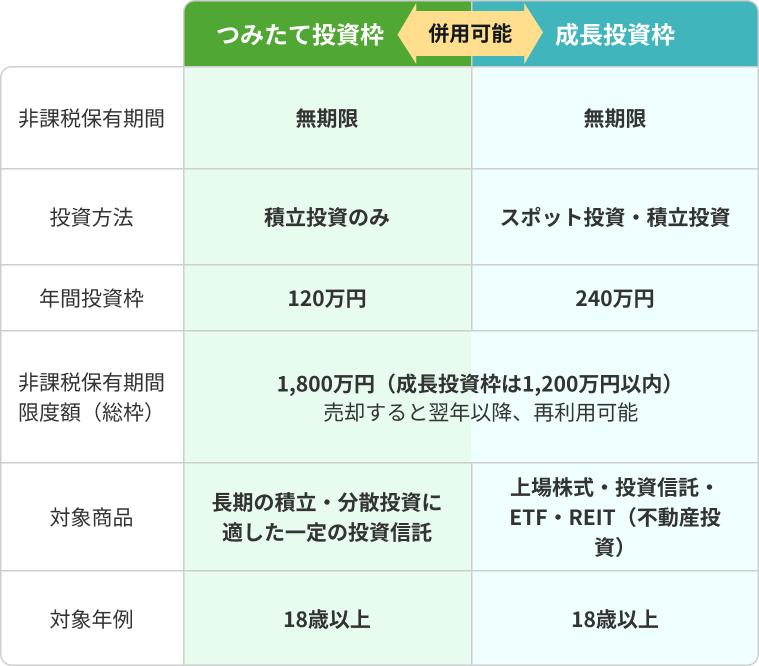

つみたて投資枠との違い

NISA制度の「成長投資枠」と「つみたて投資枠」は、それぞれ異なる投資戦略や目的に応じた選択肢を提供しています。以下の表では、これら2つの枠の主要な違いを分かりやすく比較しています。自分の投資スタイルに最適な枠を選ぶための参考にしてください。

成長投資枠の使い方

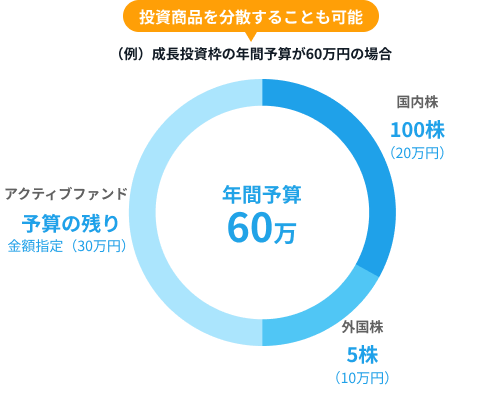

成長投資枠での投資は、年間最大で240万円までの非課税枠が設けられています。この枠内で投資した商品に対する売却益や配当金※1・分配金に対して税金がかかりません。

成長投資枠では、個別株(国内・外国)、ETF(上場投資信託)※2、REIT(不動産投資信託)、および一部の公募投資信託が対象となります。

つみたて投資枠では買えない商品も対象のため、自分の投資方針に合わせた選択が重要です。

- 国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」にする必要があります。

- 対象外の銘柄あり

Tips成長投資枠のポイント

投資対象も投資手法もつみたて投資枠より自由度が高いため、より積極的な運用をしたい場合にも利用が可能です。自由度が高い分ご自身でリスク・リターン・資産状況の管理を行いましょう。

-

アクティブファンドで成長チャンスを逃さない

アクティブファンドは市場平均を上回るリターンを目指して運用され、ファンドごとに設定された投資目的・手法に沿ってプロが銘柄を選定します。そのため運用に係る手数料は比較的高い傾向がありますが、リターンも高くなる可能性があります。 -

身近な日本企業の株式に投資をする

配当金や株主優待の取得を目指して銘柄を選んだり、成長性の高い企業に投資して値上がりを狙ったり、ご自身のニーズに沿って銘柄選定をしましょう。 -

世界の成長株で高リターンを狙う

外国の成長株の中では特に、米国のハイテクやIT関連株が注目されています。革新的な製品やサービスを提供し続けるこれらの企業の長期的な高いリターンを期待して投資されやすいです。

値上がり重視

高いリターンを狙う場合はリスク(値動きの幅)も大きくなる傾向に。

値上がり重視のスタイルの方は余裕資金での運用を心がけましょう。

売却益による利益を積極的に狙っていくスタイルです。NISA口座での取引は利益に対してかかる税金が非課税なので、大きな利益が出た場合はメリットも大きくなります。一方で、大きなリターン(収益)が期待できる商品はリスク(値動きの幅)も大きくなる傾向があり、大きく値下がりすることも。 余裕資金を使うなど、無理のない運用を心がけましょう。

メリット

-

高いリターンが期待できる

-

短期的に、利益を得られる可能性がある

デメリット

-

大きく値下がりすることがある

-

投資のタイミングや銘柄選びが難しい

銘柄選びのヒント

投資信託

アクティブファンドは運用のプロが投資先を厳選することにより、インデックス以上の利益を目指します。調査・評価を行うため信託報酬はやや高めですが、積極的に利益を狙っていきたい方におすすめです。

国内株式

成長性の高い銘柄や割安な銘柄を探す際は、企業の業績や財務状況を見ながら、これからの時代にあったビジネスを展開しているのか、市場拡大が期待できるのか等を判断材料にしてみてください。またそれらの成長・注目テーマから探すこともできますのでご活用ください。

米国株式

外国株式の中でも米国株式は、高く安定した経済成長と、今後も成長が期待される有名企業が多く、銘柄選びも比較的スムーズにしやすいこと、1株から取引できることなどから、値上がり重視の投資家にも人気のか高い投資先です。

配当・優待重視

配当や優待などを受け取りつつ、値上がり益も狙う投資スタイル

配当は保有している間ずっと受け取ることができます。NISA口座で買付し、配当金受取方式を株式数比例配分方式にしていれば、配当金は非課税となります。もちろん価格が上がった際は売却し、値上がり益も得られます。

また、国内株式の中には企業の製品や割引券などの特典がもらえる、株主優待がある銘柄も。楽しみながらじっくり運用するのもいいですね。

メリット

-

配当株や優待株から定期的な収益を期待できる

-

銘柄自体の値上がり益も狙える

-

配当金を非課税で受け取ることが可能

デメリット

-

業績の低迷/経営方針の変更で、配当金や優待は変更/廃止される可能性がある

-

配当や優待が無くなると株価が下がる可能性がある

銘柄選びのヒント

国内株式

配当銘柄を選ぶ際は、配当利回りや連続増配銘柄、業績の安定性を参考にするとよいでしょう。株主優待では最近は1株からでも受け取れる銘柄もあります。投資可能金額や、興味のある銘柄、よく利用する企業の優待から選んでみてもよいかもしれません。

米国株式

米国企業は配当付与に積極的で、多くが年4回配当を行います。高配当ETFも豊富で、値上がりと配当のバランスを取りやすいです。投資前には、過去の配当推移や配当能力を確認することが重要です。

長期運用重視

目の前の値上がり値下がりに一喜一憂せず、長期的にみて成長期待の高い銘柄を保有、または積立するスタイルです。安定志向の方、日々の売買に頭を悩ませたくない方に向いています。

長期運用の場合は、リスク低減に効果的な「分散投資」を簡単にできる、投資信託や国内ETF、米国ETFを用いて資産運用をしてみてはいかがでしょうか。長期投資のポイントは相場の変動に一喜一憂しないこと。短期的な価格の上昇や下落で慌てず、コツコツと長い目で臨む気持ちを心がけましょう。

メリット

-

分散投資・長期保有でリスクを低減できる

-

長期積立で複利効果を最大限享受できる

-

一度方針を決めた後は売買の手間が少ない

デメリット

-

短期売買と比較して大きなリターンを狙いにくい

銘柄選びのヒント

投資信託

投信積立でコツコツ積立し、手軽に長期分散投資

投信積立は、手軽に長期分散投資ができる方法です。積立設定を一度行えば、自動で定期的に投資ができ、ほったらかしで資産形成が可能です。SBI証券には投資信託の残高に応じてポイントが貯まるサービス「投信マイレージ」やクレジットカード決済で買付の際にポイントが貯まる「クレカ積立」のサービスもあり、コツコツ投資するのにピッタリ!

初心者の方に人気のファンドから選ぶ

成長投資枠で買えるアクティブファンドは基準をクリアした、厳選された投資信託だけ!その中から3ファンドをピックアップしてご紹介。

-

これ1本で全世界の株式に幅広く投資!

「eMAXIS Slim 全世界株式(オールカントリー)」は、日本を含む先進国や新興国の株式に幅広く投資することが可能です。『投信ブロガーが選ぶ!Fund of the Year 2023』で1位を獲得するなど、投資信託の目利きからも選ばれているファンドです。 -

米国を代表する約500社の株式に投資!

「eMAXIS Slim 米国株式(S&P500)」は、S&P500指数に連動する投資成果を目指して運用を行うファンドで、世界最大の経済大国である米国の主要500社の株式に投資することができます。 -

SBI証券で大きな支持を得ているファンド!

「SBI・V・S&P500インデックス・ファンド」は、年率0.1%を下回る信託報酬で、バンガードが提供するETFのなかでも高い人気を誇る「バンガード®・S&P500 ETF(VOO)」への実質的な投資が可能です。

- 初めての投資信託取引で購入されるファンドランキング(2024年10月時点)

もっと知りたい

NISAおまかせ隊

米国ETF

米国ETFを定期的に自動買付

ETFは1銘柄を通じて数多くの株や債券に幅広く投資することでリスク分散することができます。また、一般的に投資信託と比較して保有コストが低く設定されており、長期投資にピッタリな商品と言えます。

NISAおすすめ 米国ETF

-

この銘柄だけで、米国に上場する株式のほぼすべてに分散投資をすることができます。大型株だけでなく、中型・小型株にも分散投資をすることができます。

-

SPDRポートフォリオS&P 500高配当株式ETF(SPYD)

高い配当利回りと、最低購入金額の低さが人気の銘柄で、最低購入金額の低さから定期買付サービスとの相性も抜群です。

-

S&P米国を代表する大型株500銘柄で構成された指数である、S&P500に連動した値動きを目指します。アップルやマイクロソフト、アマゾン、テスラなど、米国市場を牽引する銘柄に分散投資をすることができます。

- 個別銘柄について投資の勧誘や売買を推奨するものではありません。

- ETFセレクション銘柄のうち保有口座数上位を記載(2024年10月時点)

もっと知りたい

SBI証券のNISA口座のメリット

-

SBI証券なら手数料ゼロ!

投資信託・国内株式(ETF含む)・米国株式(ETF含む)の取引手数料無料!

※一部条件あり -

取扱商品が業界最多!

投資商品の選択肢が広がる業界最多の取扱商品数です。

-

NISAでもポイント投資

いつも使っているポイントがNISAで使える!

口座開設料・管理料無料

NISA対応!SBI証券のおすすめサービス

よくある質問

NISAの概要

NISA(ニーサ)は、個人で投資を行う方のために誕生した「少額投資非課税制度」のことです。具体的には、株式や投資信託の配当金・分配金や売却益が非課税となる制度です。2024年には制度が新しくなり、非課税期間が無期限になり、つみたて投資枠・成長投資枠の併用ができるようになりました。

-

つみたて投資枠

つみたて投資枠では年間120万円までが非課税で、月100円から10万円まで投資信託の積立ができます。

-

成長投資枠

成長投資枠では、年間240万円までが非課税で、まとまった額で株式や投資信託に投資ができます。

-

非課税期間の無期限化

非課税期間が無期限になりました。また、18歳以上の成人が利用可能です。

NISAのご注意事項

配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。

- NISAの口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

リスク及び手数料について

- SBI証券の取扱商品は、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

同一年において1人1口座(1金融機関)しか開設できません。

- NISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。NISAの口座を仮開設して買い付けを行うことができますが、確認の結果、買付後に二重口座であったことが判明した場合、そのNISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱うこととなり、買い付けた上場株式等から生じる譲渡益及び配当金等については、遡及して課税いたします。

NISAで購入できる商品はSBI証券が指定する商品に限られます。

-

SBI証券における取扱商品は、成長投資枠・つみたて投資枠で異なります。成長投資枠の取扱商品は国内上場株式等(現物株式、ETF、REIT、ETN、単元未満株(S株)を含む※)、公募株式投資信託(※)、外国上場株式等(米国、香港、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア、海外ETF、REITを含む※)、つみたて投資枠の取扱商品は長期の積立・分散投資に適した一定の公募株式投資信託となります。取扱商品は今後変更する可能性があります。

- SBI証券が指定する制限銘柄(上場株式等)、デリバティブ取引を用いた一定の商品及び信託期間20年未満又は毎月分配型の商品は除きます。

年間投資枠と非課税保有限度額が設定されます。

- 年間投資枠は成長投資枠が240万円、つみたて投資枠が120万円までとなり、非課税保有限度額は成長投資枠とつみたて投資枠合わせて1,800万円、うち成長投資枠は1,200万円までとなります。非課税保有限度額は、NISA口座内上場株式等を売却した場合、売却した上場株式等が費消していた非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。 投資信託における分配金のうち特別分配金(元本払戻金)は、非課税でありNISAにおいては制度上のメリットは享受できません。

損失は税務上ないものとされます。

- NISAの口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。

出国により非居住者に該当する場合、原則としてNISA口座で上場株式等の管理を行うことはできません。

- 出国の際には、事前に当社に届出が必要です。出国により非居住者となる場合には、特例措置の適用を受けるための必要な手続きを完了された場合を除き、NISA口座が廃止され、当該口座に預りがある場合は、一般口座で管理させていただきます。

つみたて投資枠では積立による定期・継続的な買付しかできません。

- つみたて投資枠でのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

つみたて投資枠では信託報酬等の概算値が原則として年1回通知されます。

- つみたて投資枠で買付した投資信託の信託報酬等の概算値を原則として年1回通知いたします。

NISAでは基準経過日における氏名・住所の確認が求められます。

- NISAでは初めてつみたて投資枠を設定してから10年経過した日、及び以後5年を経過するごとに氏名・住所等の確認が必要となります。当社がお客さまの氏名・住所等が確認できない場合にはお取引ができなくなる場合もございますのでご注意ください。