日本高配当株の魅力とは!? 配当に着目した投資メソッド

2023/6/19

投資家からの人気も高く、不安定な環境下でも頼れる"配当"。

その"配当"に着目した投資メソッドとして日経平均から予想配当利回りが高い上位30銘柄をピックアップ。

このページでは、日本高配当株の魅力や高配当を追求した「日経平均高配当利回り株ファンド」の概要、特色等をご紹介します。

ファンド詳細・購入はこちら

堅調な日本高配当株

2022年の米国株式は、インフレの高進や急速な利上げ等によりこれまで相場を牽引してきた成長株銘柄を中心に下落し、S&P500株価指数は18%超下落するなど、調整を余儀なくされた1年でした。

そうした中、日本株は相対的に堅調なパフォーマンスとなっており、中でも景気後退懸念の高まりから配当狙いの買いが入り易くなり、高配当銘柄が選好されやすくなった結果、高配当株のパフォーマンスは好調でした。

(出所)Bloombergのデータを基に三菱UFJ国際投信作成

・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

(期間)2021年12月末〜2023年5月末 (日次)

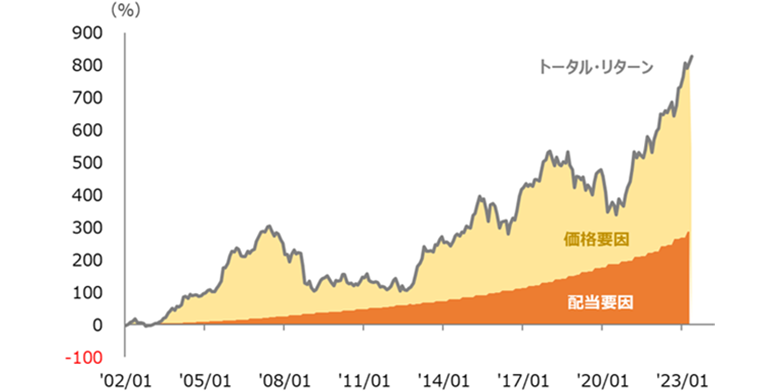

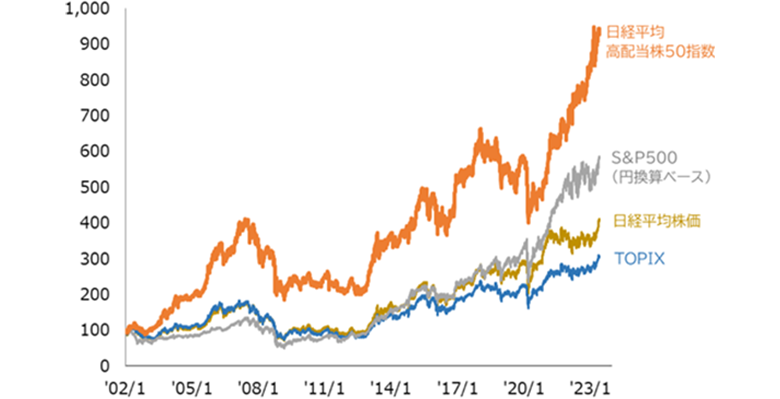

日本高配当株は中長期的には高い配当収益が価格の下落を補いリターンを下支えすることが期待されます。

実際、過去20年のパフォーマンスを比較すると、他の日本株指数や米国株指数と比べ良好なパフォーマンスとなっています。

(出所)Bloombergのデータを基に三菱UFJ国際投信作成

・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

・期間:2002年1月末〜2023年5月末 (月次)

(出所)Bloombergのデータを基に三菱UFJ国際投信作成

・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

・期間:2002年1月4日〜2023年5月31日 (日次)

日経平均高配当利回り株ファンドとは!?

三菱UFJ国際投信が運用する「日経平均高配当利回り株ファンド」は、配当に着目した投資メゾットとして日本の高配当株を追求したファンドです。

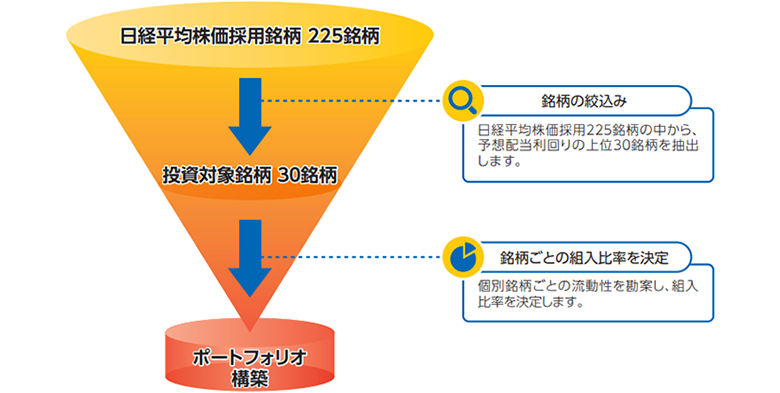

「日経平均」という誰もが知っている株価指数構成銘柄の中から、予想配当利回りが高い上位30銘柄に投資を行います。

また、年2回(6月と12月)にリバランスを行いますので、投資家の皆様に代わり定期的に高配当が期待される銘柄への入替も行います。

※信用リスク懸念や無配懸念があると委託会社が判断した銘柄は、投資対象銘柄から除外することがあります。また、当該銘柄を保有している場合は売却し、保有銘柄数は30を下回ることがあります。

※上記は銘柄選定の視点を示したものであり、すべてを網羅するものではありません。また、実際にファンドで投資する銘柄の 将来の運用成果等を示唆・保証するものではありません。上記プロセスは、今後変更されることがあります。

配当を追求したからこそ高い配当利回りを実現!

当ファンドは、日経平均に採用されている225銘柄から予想配当利回りが高い30銘柄に投資を行うことで、日本の高配当株を追求したファンドです。そのため、ファンドの予想配当利回りは他の指数と比べ高い水準となっています。

(出所)Bloombergのデータ等を基に三菱UFJ国際投信作成

・期間:2023年5月末時点

※指数は予想配当利回り、ファンドは組み入れている各銘柄の予想配当利回りを純資産総額に対する組入比率で加重平均して算出しています。従って、当ファンドの将来の分配をお約束するものではありません。

※上記は代表的な資産の利回りを比較しご参考までにお示ししています。また、特性を考慮しておらず、利回りだけで単純に比較できるものではありません。

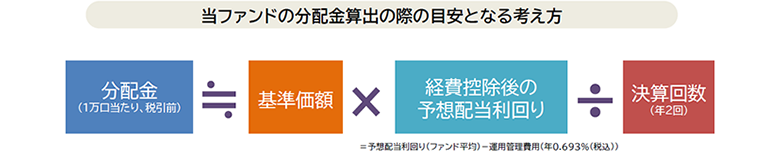

当ファンドは、年2回(6・12月の各15日(休業日の場合は翌営業日))に決算を行い分配を行います。

分配金の決定にあたっては、配当収入(経費控除後)の水準を勘案して決定する方針です。

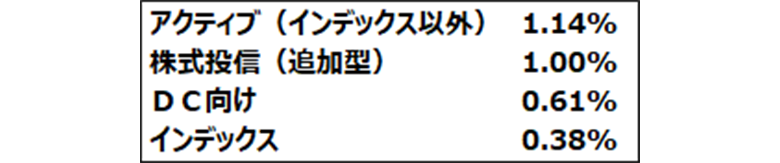

日本の高配当株への投資を低い信託報酬率でご提供!

当ファンドの信託報酬率は、年率 0.693%(税込)とアクティブファンドの平均1.14%よりも低い信託報酬率となっています。

長期的な投資にあたっては運用コストの目線も大切になりますので、相対的に低い信託報酬率で日本の高配当株への投資をご検討してみてはいかがでしょうか。

(出所)一般社団法人投資信託協会「投資信託の主要統計2023年3月」

※「株式投信(追加型)」、「インデックス」、「アクティブ(インデックス以外)」、「ETF」は、DC向けファンド、マネープール、財形、ミリオンを除外。

※ファンド・オブ・ファンズの場合、交付目論見書における当該ファンドの料率で計算。

※単純平均で算出。

・上記は、各投資信託委託会社がファンド毎に公開し投資信託協会に提出している運用管理費用(信託報酬)率のデータに基づいて集計し、一般に広く閲覧に供するものです。

・投資信託の運用管理費用(信託報酬)は、各ファンドの投資する地域や資産等によって異なり、また、運用方法等によっても異なります。

当ファンドの運用実績

当ファンドは2018年11月9日に設定されましたが、設定後、新型コロナウイルス感染症拡大等によって2020年前半は大きく下落しました。しかしその後は回復し、足元では景気後退懸念の高まりから配当狙いの買いが入り易くなり、高配当銘柄が選好されやすくなった環境もあり堅調なパフォーマンスとなっています。

(出所)三菱UFJ国際投信

・期間:2018年11月9日〜2023年5月31日(日次)

(出所)三菱UFJ国際投信 ・2023年5月末時点

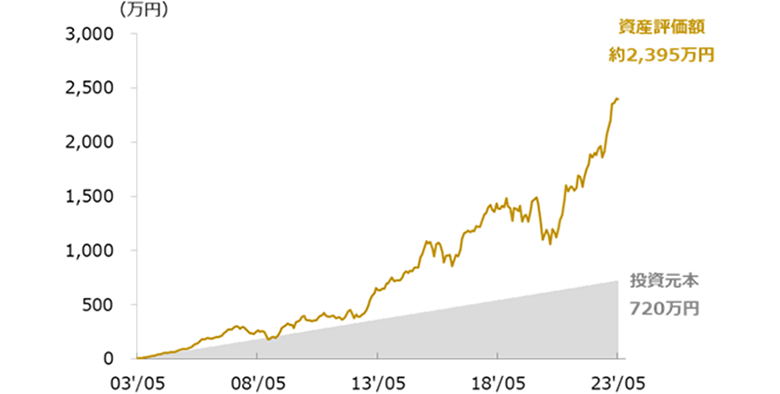

(ご参考)日経平均高配当30銘柄の投資シミュレーション

(出所)Bloombergのデータを基に三菱UFJ国際投信作成

・期間:2002年1月初〜2023年4月末(日次)

・日経平均高配当30銘柄はシミュレーションであり、実際の運用とは手法等も異なります。したがって、将来の運用成果を示唆・保証するものではありません。また、税金・手数料等を考慮していません。

・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

・計測期間が異なれば結果も異なることにご注意ください。

日経平均高配当30銘柄の投資シミュレーションを使用した毎月3万円を20年間積立投資した場合のシミュレーションでは、投資元本720万円に対して、資産評価額は約2,395万円と約3.3倍になりました。

(出所)Bloombergのデータを基に三菱UFJ国際投信作成

・期間:2003年5月末〜2023年5月末

・上記はシミュレーションであり、将来の投資成果を示唆・保証するものではありません。また、当ファンドの運用実績ではありません。

・上記は一定期間・一定金額(最終月を除く)をつみたて投資で運用した場合を仮定し試算したものです。

・表示桁未満は四捨五入して表示しています。

・日経平均高配当30銘柄はシミュレーションであり、実際の運用とは手法等も異なります。したがって、将来の運用成果を示唆・保証するものではありません。また、税金・手数料等を考慮していません。

・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

・計測期間が異なれば結果も異なることにご注意ください。

三菱UFJ国際投信主催にてオンラインセミナーが開催されることが決定されました!

ゲストには株主優待や配当生活で有名な桐谷広人さんを迎え、配当に着目した投資の魅力だけでなく、来年から始まる新しいNISAについてもお話いただきます!ご興味がある方は是非ご参加ください!

※応募方法:2023年6月19日(月)12時以降に以下のバナーをクリックしていただき、三菱UFJ国際投信の応募ページよりご応募ください。

※外部ページに遷移します。

ファンド詳細・購入はこちら

ご注意事項

- 「毎月分配型」「隔月分配型」の投資信託については、お取引の前に必ず「毎月または隔月分配型投信の収益分配金およびNISAでのご注意事項、ならびに通貨選択型投信に関するご注意事項」

の内容をご確認いただきますようお願いいたします。

の内容をご確認いただきますようお願いいたします。 - 投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

- 投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

- ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。