異色の”超”集中投資ファンド、屈指の運用力で高パフォーマンスの秘訣とは!?

2016/09/07

当ファンドの特色は、

1.高い技術力やブランド力があり、今後グローバルでの活躍が期待できる日本企業を中心に投資

2.ベンチマークは設けず、20銘柄程度に絞った厳選投資を行う

3.原則として短期的な売買は行わず、長期保有することを基本としている

この3つに集約されます。

分散投資が基本の投資信託。そんな投資信託の王道からみればこのファンドは異色かもしれません。

あえて厳選銘柄20程度に集中投資するということで積極的に利益を狙いに行く攻めの投資信託です!

これは並みの運用力ではできません。そんな厳選銘柄の選定を行うのは日本株運用力に定評ある

スパークス・アセット・マネジメント。

当ファンドの高いパフォーマンスが評価され、

史上初!! モーニングスターアワード国内株式部門2年連続最優秀賞受賞

※モーニングスターレーティングは2016年7月末時点のものを記載しています。

※当該実績は過去のものであり、将来の運用成果等をお約束するものではありません。

基準価額は約8年で2.5倍、国内株式で史上初の2年連続最優秀ファンド賞受賞!

当ファンドの基準価額(税引き前分配金再投資後)は、設定(2008/3/28)から2016年6月末までに約2.5倍と、大幅に上昇しました。同期間の基準価額の上昇率としては、モーニングスターカテゴリー「国内大型グロース」(※1)平均の約1.3倍、参考指数であるTOPIX(配当込み)の約1.2倍を大きく上回っています(図表1)。

特にアベノミクスによる日本株の上昇が一段と加速した2014年、2015年はアクティブファンドとしての優位性をいかんなく発揮しました。2014年は「日本電産」や「ミスミグループ本社」など、2015年は「良品計画」や「テルモ」などへの投資がプラスに寄与しました。年間のトータルリターン(※2)が、2014年にカテゴリー内で上位2%、2015年に上位4%に入ったことが、「ファンド オブ ザ イヤー」の国内株式型部門で史上初となる2年連続の最優秀ファンド賞受賞の一因となったようです。

図表1:設定来の基準価額の推移

- ※基準価額は税引き前分配金再投資後。カテゴリー平均はモーニングスターインデックス国内大型グロース(単純)を使用。参考指数はTOPIX(配当込み)

- ※期間:2008年3月27日〜2016年6月30日

- 出所:モーニングスター作成

- ※当該実績は過去のものであり、将来の運用成果等をお約束するものではありません。

また、当ファンドの2016年6月末までの過去1年間の純資金流入額は828億円となり、カテゴリー内のアクティブファンドの中では116本中の第1位と、実力だけでなく人気も兼ね備えています。一般的にファンドは規模が大きくなるにつれて、投資できる銘柄が制限される、指数に近い運用にならざるを得ないなどの理由から、パフォーマンスが悪化する傾向があります。

一方、当ファンドのように大型株に厳選して投資を行う場合、純資産額が増加してもすぐにこうした制約を受けにくいのが利点です。実際、2016年6月末時点の純資産額は796億円と、意図した運用が行える上限の2,400億円程度までかなり余裕があることから、資産運用の「コアファンド」として投資を行うことも検討して良いのではないでしょうか。

※1 対象は国内公募追加型株式投信(確定拠出年金専用、ファンドラップ専用、ETFなど除く)。以下、本文と図表についても同様

※2 税引き前分配金再投資後の基準価額の騰落率

下落局面はむしろ好機、過度に分散しなくてもリスク抑制が出来ています。

当ファンドは、下落局面でも相対的に下落幅を低くとどめることに成功しています。

実際に、2016年は日銀のマイナス金利導入、英国の国民投票によるEU(欧州連合)離脱決定などの影響から、カテゴリー平均は上半期で約16%下落したものの、当ファンドは約7%の下落にとどまることが出来ました。当ファンドのポートフォリオを昨年末と比較すると、組入上位5銘柄は同じ顔ぶれで、トップの「キーエンス」など一部銘柄に至っては比率がむしろ上昇(図表2参照)。ファンドマネジャーは今回の下落局面を「企業の株をより割安な価格で買い増せる絶好の機会」としており、7月以降の反発局面でのパフォーマンスが期待されています。

図表2:組入上位5銘柄の比率

- 出所:当ファンドの月報を基にモーニングスター作成

- ※ファンドに関する参考データをご提供する目的で作成したもので、個別銘柄を推奨するものではありません。

当ファンドは、十分に理解していない銘柄に投資は行わないため、2016年6月末時点の組入銘柄数は17銘柄にとどまります。十分に理解していない銘柄に投資しないというのは、あの投資家ウォーレン・バフェットも自身の投資哲学として語っています。

また、組入上位5銘柄の合計投資比率は、当ファンドは46%と、カテゴリー内の純資産残高上位5ファンド平均の15%、TOPIXの11%を大幅に上回っています(図表3参照)。一般的には保有資産内の銘柄数を絞り込むことは資産全体の価格変動を高める要因となりますが、当ファンドでは徹底した企業調査に基づき、中長期に大きく上昇することが見込まれる銘柄に集中投資を行うことで、リターンを薄めることなく、リスクを抑えることになると考えています。実際に、年間のリスク(リターンのブレ)は、2015年までの過去7年間のうち、6年間でカテゴリー平均を下回っています。

卓越した銘柄選定力があるからこそ実現出来る技です!さすが「クオリティのスパークス」!

図表3:組入上位5銘柄の合計比率

- ※2016年6月の月報に基づく、TOPIXは6月末時点

- 出所:モーニングスター作成

※モーニングスターレーティングは2016年7月末時点のものを記載しています。

※当該実績は過去のものであり、将来の運用成果等をお約束するものではありません。

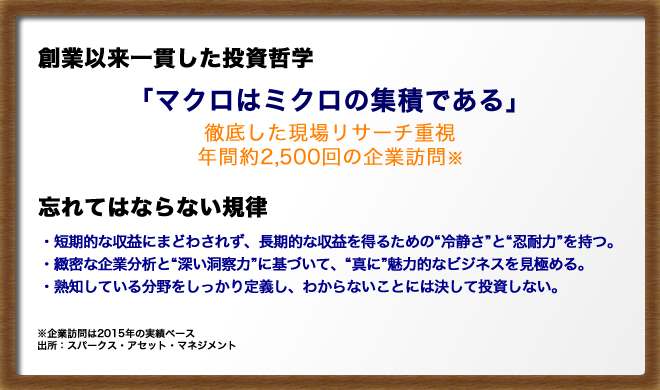

スパークス・アセット・マネジメントの投資哲学

創業以来、ぶれることなく貫かれてきた投資哲学こそ、当ファンドの投資実績を支えています。

- ※スパークス・アセット・マネジメント 販売用資料より抜粋

- ※当ファンドは、一般社団法人投資信託協会「投資信託等の運用に関する規則」第17条の3「信用リスク集中回避のための投資制限の例外」第1項第3号を適用して特化型運用を行います。そのため、一般のファンドにおいては、一の者に係るエクスポージャーの投資信託財産の純資産総額に対する比率として10%を上限として運用を行うところを、当ファンドにおいては、35%を上限として運用を行います。

投資信託に関するご注意事項

- 投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

- 投資信託は、個別の投資対象毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

- 「毎月分配型投資信託」または「通貨選択型投資信託」が含まれております。お取引の前に必ず「

毎月分配型投信の収益分配金およびNISAでのご注意事項、ならびに通貨選択型投信に関するご注意事項」の内容をご確認いただきますようお願いいたします。

毎月分配型投信の収益分配金およびNISAでのご注意事項、ならびに通貨選択型投信に関するご注意事項」の内容をご確認いただきますようお願いいたします。 - ご投資にあたっては、目論見書や契約締結前交付書面をよくお読みください。

モーニングスターレーティング:

モーニングスターレーティング: