国内株式 > 【新NISA成長投資枠も対象!】米国高配当株、連続増配株など注目のiシェアーズETFが東証上場!

【新NISA成長投資枠も対象!】米国高配当株、連続増配株など注目のiシェアーズETFが東証上場!

ついに始まりました、新NISA制度。この制度を活用して既に投資を始められた方、今まさに投資を始めようとしている方、まだどの銘柄にするか迷われている方など、様々な方がいらっしゃると思います。 そうした皆様の資産形成を少しでも応援させていただきたく、このたび、ブラックロック・ジャパンでは、2023年11月に続いてETFのラインナップの拡充をいたします。

ポイント

![]() またまた3本上場!ブラックロックの上場ラッシュは止まらない?

またまた3本上場!ブラックロックの上場ラッシュは止まらない?

![]() 人気の米国株式ETFに新たな仲間が加入、債券もさらにバラエティが豊富に

人気の米国株式ETFに新たな仲間が加入、債券もさらにバラエティが豊富に

![]() 新NISAの成長投資枠にも対応!

新NISAの成長投資枠にも対応!

動画でチェック!上場するのはどんなETF?

リターンについて考えてみよう

ご存知の方も多いとは思いますが、リターンは大きく二つに分けることができます。一つは「売買損益」、キャピタルゲインと呼ばれるものです。金融商品を売ったときと買ったときの差額がこちらの「売買損益」となります。もうひとつは「配当金収入」、インカムゲインと呼ばれるものです。金融商品を保有している間、配当金あるいは分配金として、得られる収益です。

図表1:リターンの構成要素

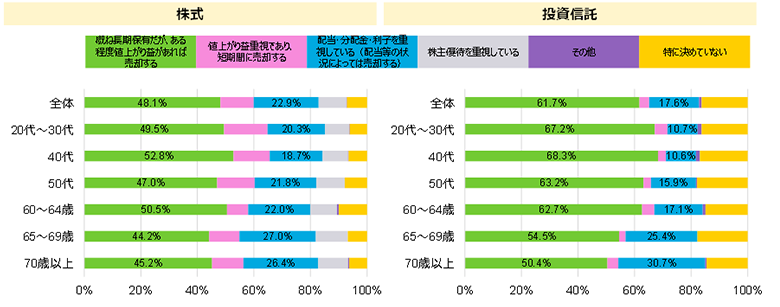

これらリターンを構成する二つの要素を、個人投資家の皆様はどのように捉えているのでしょうか。興味深いデータがあります。それは、日本証券業協会から2023年12月に公表されたアンケート結果です(図表2)。

ETFは、株式と投資信託の双方の特性を兼ね備えた商品です。そこで、まずは個人投資家における株式の投資方針を見てみたいと思います。ご覧いただくと、各年齢層とも最も大きな割合を占めているのは、黄緑色の部分です。これは、「概ね長期保有だが、ある程度値上がり益があれば売却する」ということを表しています。黄緑色の次に多いのは水色の部分です。こちらは、「配当・分配金・利子を重視している」とあります。黄緑色の部分は、「売買損益(キャピタルゲイン)」を水色の部分が「配当金収入(インカムゲイン)」を意味しています。従って、株式に投資する際には、個人投資家の多くの方々は、「売買損益」または「分配金収入」を意識しているといえるのではないでしょうか。

一方、個人投資家における投資信託の投資方針はどうでしょうか。ご覧いただくと、株式と異なり、年齢層による違いはあるものの全体的な傾向は株式と大きく変わりはありません。黄緑の部分及び水色の部分が多くの割合を占めている、つまり、個人投資家の多くの方々は、「売買損益」または「分配金収入」を意識していると思われるということです。

図表2:有価証券の投資方針

Q. 有価証券の投資方針について、最も当てはまるものを教えてください。 (各1つだけ)

現在保有する有価証券についてお答えください。(回答数:株式=3,726、投資信託=3,086)

- 出所:日本証券業協会「個人投資家の証券投資に関する意識調査報告書(2023年12月)」よりブラックロック作成

配当金についてもう少し深堀り

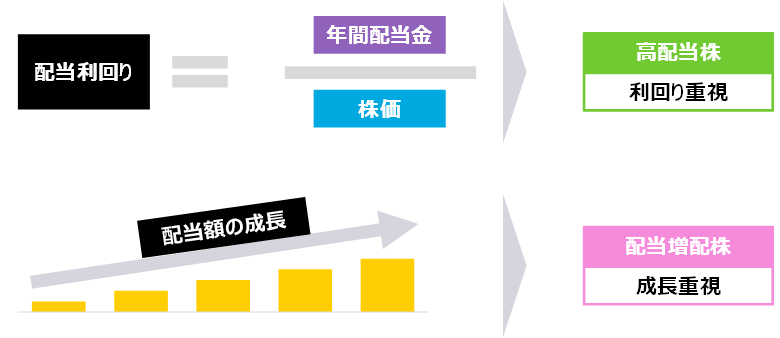

ではここから、配当金収入に関して、もう少し詳しくみていきたいと思います(図表3)。

年間配当金を株価で割ることで配当利回りが計算されます(以下、計算例)。

<配当利回りの計算例>

現在の株価が10,000円、配当金が年100円とした場合、配当利回りは100円÷10,000円=1%

皆様が株式に投資される際に、重要な指標のひとつとしてお考えになるものだと思います。この配当利回りの高い株式は、高配当株式(※)と呼ばれ、株式の保有期間中に高い配当を受け取ることが可能です。株式を保有し、一定期間後に値上がり益(キャピタルゲイン)を狙う場合においても、保有期間中に高い配当金をもらいつつ、売却して値上がり益を得ることも可能です。こうした高配当株式は、個人投資家の皆様の間では根強い人気があるようです。また、連続して増配する銘柄についても、個人投資家の皆様の関心は高そうです(図表4)。

- ※明確な定義はありませんが、一般的に配当利回り4%以上の銘柄を「高配当株式」と呼ぶことが多いようです。

図表3:高配当株と配当増配株の違い

- 出所:日本証券業協会「個人投資家の証券投資に関する意識調査報告書(2023年12月)」よりブラックロック作成

図表4:投資家様の声(ニーズ)の一例※1

![]() 現在配当が高い銘柄ではなく、将来配当が高くなりそうな銘柄で構成される ETF を買いたい

現在配当が高い銘柄ではなく、将来配当が高くなりそうな銘柄で構成される ETF を買いたい

![]() 米国上場ETF では、配当の継続性や、増配期待がある銘柄で構成されている商品も多く、グロース ETF と似ている(キャピタルもインカムもとれる)

米国上場ETF では、配当の継続性や、増配期待がある銘柄で構成されている商品も多く、グロース ETF と似ている(キャピタルもインカムもとれる)

- ※1:東京証券取引所が実施した「個人投資家へのインタビュー調査」より

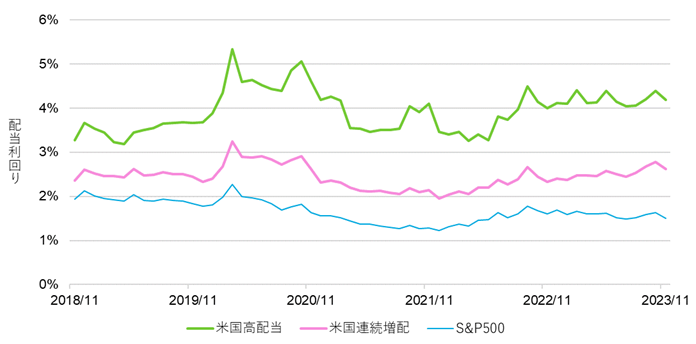

具体的な配当利回りの水準については、図表5の通りです。

ここでは、引き続き個人投資家の皆様の間で人気が高いとされる米国株式(S&P500)に加え、米国高配当株及び米国連続増配株の12か月配当利回りを比較しています。これら3つの中では、黄緑色の米国高配当株が最も配当利回りが高い数値となっており、米国連続増配株が2番目に高い数値となっています。

図表5:12か月配当利回りの比較

- 出所:ブルームバーグ、ブラックロック、2018年11月末から2023年11月末。米国高配当=「Morningstar配当利回りフォーカス指数(税引後配当込み、国内投信用、円建て)」、米国連続増配=「Morningstar米国配当成長株式指数(税引後配当込み、国内投信用、円建て)」、S&P500=「S&P500®(税引後配当込み、TTM、円建て)」。

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

話は債券に変わります

ブラックロック・ジャパンでは、2023年11月に5銘柄の債券ETFを上場した際に、株式や債券等の各資産のリターンとリスク(値動きのぶれ幅の大きさ)の特性が異なる点や債券についてもその種類によってリターンとリスクの特性も異なる点に触れました。詳細はこちらこちらをご覧ください。

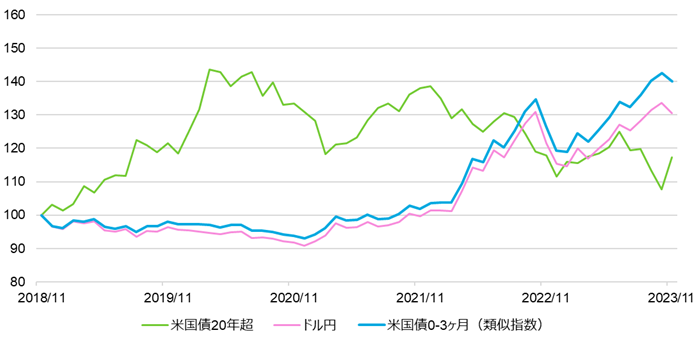

今回は、同じ米国債でもその年限(満期までの残存期間)によっても値動きが違うことを下のグラフでご覧いただきたいと思います。2018年11月末を起点(2018年11月末=100)に5年間で米国債0-3か月、米国債20年超及びドル円がどのように推移したのかを表したものです。

図表6:米国債とドル円のパフォーマンス比較

- 出所:ブルームバーグ、ブラックロック、2018年11月末から2023年11月末時点。米国債20年超=「FTSE米国債20年超セレクト・インデックス(国内投信用、円ベース)」、米国債0-3ヶ月(類似指数)=「 ICE 0-3 Month US Treasury Securities Index 」、ドル円=ブルームバーグ ジェネリック コンポジット(BGN)の終値。

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

ご覧いただくと、同じ米国債においても年限が0-3か月のものと20年超のものでは大きくパフォーマンスが異なることをご理解いただけると思います。また、米国債0-3か月は、ドル円の動きと類似しており、為替にご関心のある方にとっては、為替のパフォーマンスに近いものとして米国債0-3か月が選択肢の一つになり得るかもしれません。

新たにiシェアーズ東証上場シリーズに加わった商品とは

個別の米国株式や海外債券に投資するのはハードルが高くとも、上場投資信託(ETF)や投資信託であれば、少額から複数の債券に手軽に投資をすることができます。

1月18日には新たに3本のETFが登場し、iシェアーズ東証上場ETFシリーズのラインアップがさらに拡充。また、少額からの投資が可能なうえ新NISA制度の成長投資枠にも対応。iシェアーズ東証上場 債券ETFシリーズを活用して、株式×債券の攻めと守りの分散投資をはじめませんか?

図表7:新規上場のiシェアーズETF3銘柄新NISA成長投資枠対象

銘柄コード |

商品名 |

連動対象指数 |

信託報酬 |

|---|---|---|---|

2012 |

FTSE米国債0-3ヶ月指数(国内投信用、円ベース) |

0.154% |

|

2013 |

Morningstar配当利回りフォーカス指数(税引後配当込み、国内投信用、円建て) |

0.121%程度 |

|

2014 |

Morningstar米国配当成長株式指数(税引後配当込み、国内投信用、円建て) |

0.121%程度 |

- ※1:投資するETFの投資比率や報酬率が変更になる可能性があり、実質的な負担についても変動することがあります。詳細は、各ETFの目論見書をご参照下さい。

- ※2:ファンドの設定日現在、0.209%(税抜 0.19%)程度の信託報酬率が適用されます。なお、委託会社および受託会社の判断で当該料率の変更、また適用される 期間を変更することができ、この変更適用前の信託報酬率は 0.286%(税抜 0.26%)程度です。

iシェアーズETFとは

ETF市場シェアNo.1※3のマーケットリーダー

iシェアーズETFは、世界最大※4の資産運用会社、ブラックロック・グループが運用する上場投資信託(ETF)です。運用資産残高、商品数ともに世界のETF市場No.1。ETF市場残高の31%のシェアを持つマーケットリーダーです。

iシェアーズETFを運用するブラックロックは、「人々の人生を豊かにすることに貢献したい」という志のもと、8人のパートナーにより1988年にニューヨークで設立されました。現在、ブラックロックは世界約30か国、70都市で、世界の主要な金融機関、年金基金、財団、公的機関、個人投資家のお客様に幅広い資産運用サービスおよび商品をご提供しています。

- ※3:(出所)BLACKROCK GLOBAL ETP Landscape(2023年6月)

- ※4:(出所)Thinking Ahead Institute, "The world’s largest 500 asset managers"(2022年10月)、グローバルの運用資産残高ベース

<直近の受賞実績>

iシェアーズ S&P 500 米国株 ETF(銘柄コード:1655)は、2023年の『モーニングスター・ファンド・アワード』の世界株式部門において、優秀賞を受賞しました。

重要事項 : 当資料は、当ファンドの特色や投資対象、リスク要因および留意点についてご理解を深めていただく目的でブラックロック・ジャパン株式会社が作成した販売用資料です。当ファンドは、預貯金や保険契約とは異なり、預金保険機構および保険契約者保護機構の保護の対象ではありません。また販売会社が登録金融機関の場合、投資者保護基金の対象にはなりません。iシェアーズETFへの投資による損益はすべて投資家の皆様に帰属します。投資をご検討される際は、取扱い金融商品取引業者にて交付される契約締結前書面等を十分にご確認の上、ご自身でご判断下さい。本資料は信頼できると判断した資料・データ等に基づき作成していますが、その正確性および完全性について保証するものではありません。また、将来の投資成果を保証・約束するものではなく、その内容は将来予告なく変更されることがあります。当ファンドにかかるリスクについて : ファンドの基準価額は、組入れられている有価証券の値動きの他、為替変動による影響を受けます。これらの信託財産の運用により生じた損益はすべて投資者の皆様に帰属します。したがって、当ファンドは元金および元金からの収益の確保が保証されているものではなく、基準価額の下落により投資者は損失を被り、元金を割り込むことがあります。また、投資信託は預貯金と異なります。当ファンドへの投資による損益はすべて投資家の皆様に帰属します。投資をご検討される際は、取扱い金融商品取引業者にて交付される契約締結前書面等を十分にご確認の上、ご自身でご判断下さい。手数料、費用等について : 東京証券取引所に上場しているiシェアーズETFを売買する際の手数料は取扱いの金融商品取引業者(証券会社)等によって定められます。詳しくは証券会社までお問い合わせください。ETFの保有期間中は運用管理費用等を間接的にご負担いただきます。保有時の費用の率は個別のiシェアーズETFによって異なります。また運用状況や保有期間等に応じて異なることからその上限額を示すことはできません。個別のiシェアーズETFに関する情報、運用報酬・管理報酬等については、取扱い金融商品取引業者(証券会社)、またはiシェアーズETFに関するウェブサイト(www.blackrock.com/jp/ishares/)にてご確認下さい。その他の費用・手数料 : 運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。著作権について : ©2024 BlackRockJapan Co.,Ltd. All rights reserved. iShares® (iシェアーズ®)およびBlackRock®(ブラックロック®)はブラックロック・インクおよび米国その他の地域におけるその子会社の登録商標です。他のすべての商標、サービスマーク、または登録商標はそれぞれの所有者に帰属します。iシェアーズ®は、ブラックロック・グループが運用を行うETF(上場投資信託)ブランドであり、ブラックロック・インクおよび米国その他の地域におけるその子会社の登録商標です。

ブラックロック・ジャパン株式会社 ETF事業部 TEL 03-6703-4110(部代表)

金融商品取引業者 関東財務局長(金商)第375号

加入協会: 一般社団法人 日本投資顧問業協会、一般社団法人 投資信託協会、日本証券業協会、一般社団法人 第二種金融商品取引業協会

〒100-8217 東京都千代田区丸の内一丁目8番3号 丸の内トラストタワー本館 www.blackrock.com/jp/ishares/

ETF・ETN投資に関する留意事項

- 元本保証はございません。

- ETF・ETN一口当たりの純資産額と連動を目指す特定の株価指数等が乖離する可能性がございます。

- 市場価格とETF・ETN一口当たりの純資産額が乖離する可能性がございます。

-

日本取引所によるリンク債・OTCスワップ型ETF等の対応に係る通知については、下記WEBサイトをご確認ください。

ETFの信用リスク (日本取引所グループのWEBサイト)

(日本取引所グループのWEBサイト)

-

ETNは発行体となる金融機関の信用力を背景として発行される証券であることから、発行体の倒産や財務状況の悪化等の影響により、ETN価格の下落又は無価値となる可能性があります。ETNの投資リスクについては、下記WEBサイトをご確認ください。

ETNの投資リスク

- ETNは、貸株サービスの非対象銘柄です。

- レバレッジ型・インバース型 ETF(ETN含む)等は、主に短期売買により利益を得ることを目的とした商品です。投資経験があまりない個人投資家の方が資産形成のためにこうしたETF 等を投資対象とする際には、取引の仕組みや内容を十分理解し、取引に伴うリスク・コストを十分に認識することが重要です。レバレッジ型・インバース型 ETF 等に係る商品の特性とリスクについてはこちら

のリーフレットをあわせてご確認ください。

のリーフレットをあわせてご確認ください。 -

その他の事項につきましては、日本取引所グループのWEBサイトの「投資リスク」の欄や目論見書等でご確認ください。

日本取引所グループのWEBサイト(ETF)はこちら

その他留意事項

- 本ページは、日本国内居住者である投資家を対象に、ブラックロックが運用を行うETFに係る基本的な特徴やリスク等の概要説明のために、ブラックロック・ジャパン株式会社から提供を受けた資料を基に作成しております。

- 上記の内容は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

- 本資料の内容は作成時点のものであり、将来予告なく変更されることがあります。

- 本資料は信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。

免責事項・注意事項

- 本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

- 本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

重要な開示事項(利益相反関係等)について

重要な開示事項(利益相反関係等)について