外国株式 > J.P.モルガンの米国株ETF!利回り重視の3つのアクティブETF

J.P.モルガンの米国株ETF!利回り重視の3つのアクティブETF

- ※本コンテンツはJPモルガン・アセット・マネジメント株式会社から提供を受けた資料をもとに掲載しております。

長期的に力強い成長を続けてきた米国株式市場。

ただし、時に大きく下げたこともあり、一本調子で上昇してきたわけではありません。

「時には株式市場から距離を置くこともあるけど、チャンスが来たら、

積極的にリターンをとることも狙いたい。」

そんなあなたに、さまざまな場面で活用できる、

J.P.モルガンの利回り重視の3つの米国アクティブETFをご紹介します。

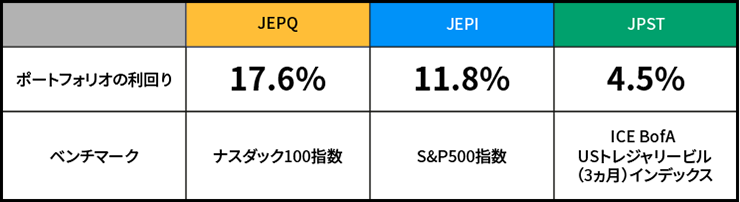

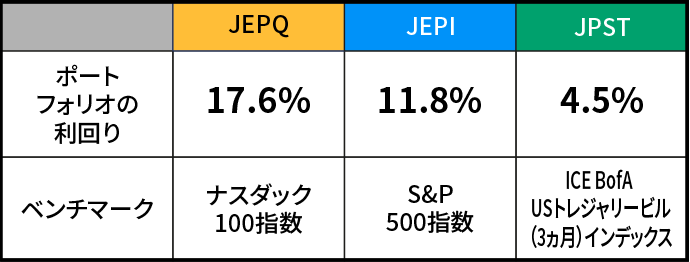

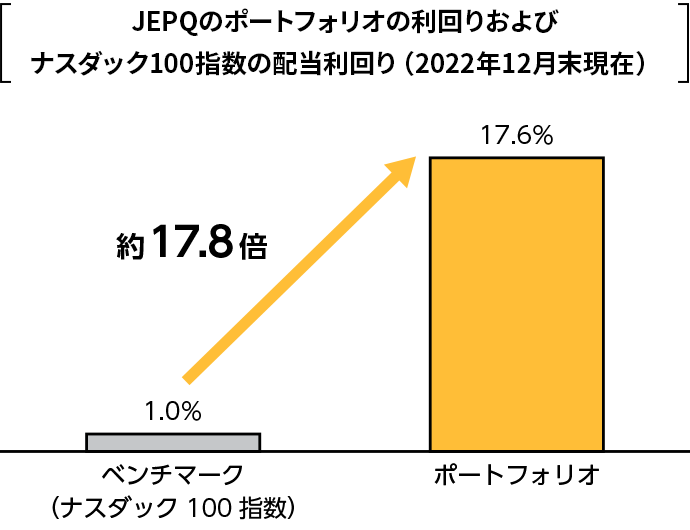

出所:J.P.モルガン・アセット・マネジメント 2022年12月末現在 「ポートフォリオの利回り」はいずれも30日SEC利回りを参照しています。

JEPQってどんなファンド?

※毎月分配を目指しますが、必ず分配を行うことをお約束するものではありません。

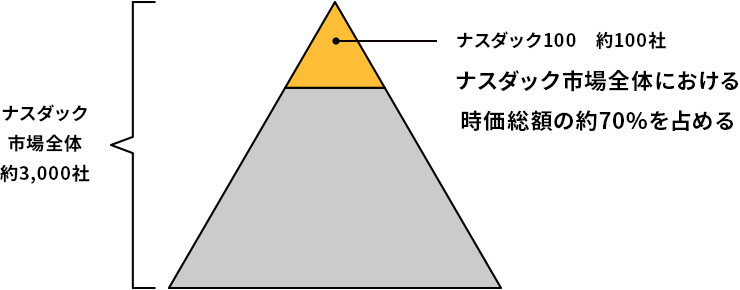

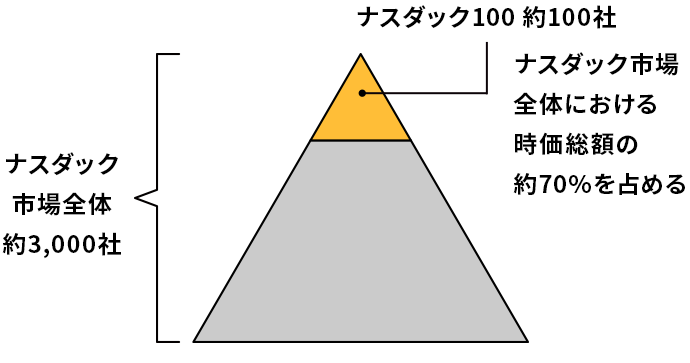

ナスダック100とは?

ナスダック市場は、世界第2位の規模の株式市場。米国をリードしてきたハイテク企業3,000社以上が上場するナスダック市場において、時価総額上位100社のみで構成されているのがナスダック100指数!S&P500指数やナスダック総合指数と比べて、高リスク・高リターンであることも特徴の一つです。

出所:ブルームバーグ、World Federation of Exchanges 2022年12月末現在 リスク・リターンは各インデックス(米ドルベース)の月次リターンを用いて算出し、検証。上記時点における過去10年/15年/20年にて、ナスダック100指数は、S&P500指数やナスダック総合指数を上回る騰落率かつ高い標準偏差となったことが確認されています。

JEPQの魅力

「インカムとキャピタルの二刀流」で毎月※の収益分配が出る点など、JEPIと同様の特徴を持ちつつ、JEPIと比較しても高い利回りを誇ることが魅力のファンドです。

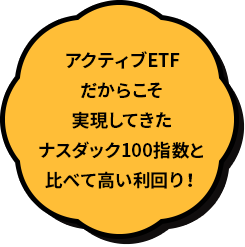

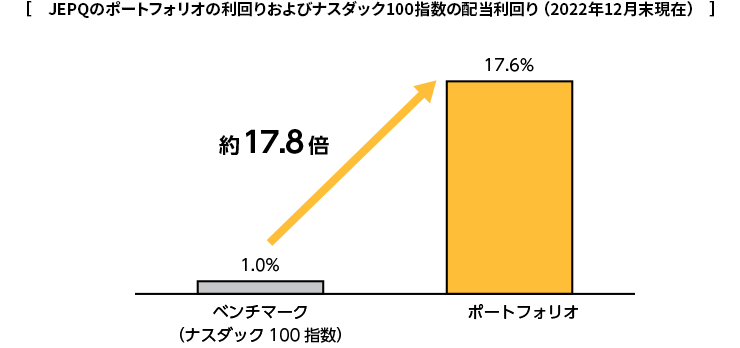

アクティブETFだからこそできるパフォーマンス

出所:ブルームバーグ、J.P.モルガン・アセット・マネジメント 2022年12月末現在 「ポートフォリオの利回り」は30日SEC利回り、ベンチマークの利回りはブルームバーグ算出の配当利回りを参照しています。

当ファンドでは、値上がり益(キャピタルゲイン)を追求すると同時にインカムの獲得と収益分配を目指します。米国の大型株とオプションの売却を組み合わせたポートフォリオからインカム(株式の配当金とオプションプレミアム)を獲得し、インカムを原資として毎月分配を目指します。

※毎月分配を目指しますが、必ず分配を行うことをお約束するものではありません。

※オプションプレミアムを含めたファンドの仕組みの詳細は、次の「JEPQのポイント3」をご確認ください。

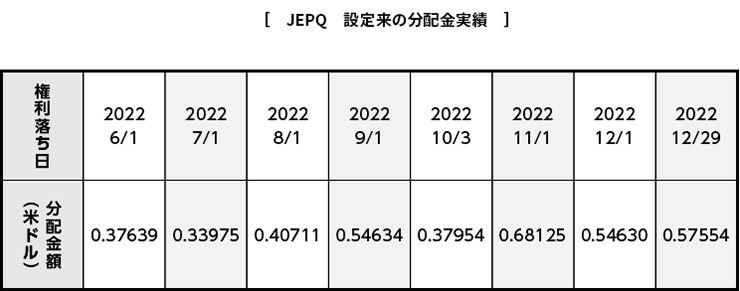

出所:J.P.モルガン・アセット・マネジメント

期間:2022年6月1日〜2022年12月29日

上記は過去の実績であり、将来の成果を保証するものではありません。また、必ず分配を行うものではありません。

株式の現物に投資して値上がり益を追求すると同時に、コールオプション(株式を事前に定められた価格で購入する権利)を売ることで、プレミアム収益の獲得を目指します。

株式市場の荒波を乗り越えて

収益獲得を目指す仕組みとは?

銘柄選定

当ファンドは米国の大型成長株を中心に分散投資を行い、相対的にリスクの低いポートフォリオの構築を目指します。銘柄を選別するのはアメリカで高い運用実績を誇るJ.P.モルガン・アセット・マネジメント!

オプション活用

カバードコールとは

「株式などの原資産の保有」と「コールオプションの売り」を同時に行う投資手法です。

「コールオプションの売り」=「決められた価格で買う権利の売却」のため、原資産の価格上昇による収益は限定的になりますが、原資産価格があまり大きく上昇しないと予想される局面等でも、コールオプションの売却によりインカム収益を獲得することが期待されます。保有資産の一定水準以上の値上がり益を放棄する対価として、プレミアム収入をインカムとして受け取っているため、ポートフォリオで保有している銘柄の株価が短期的に大きく上昇した場合など値上がり益のすべてを享受することができない可能性があります。

上記はカバードコールに関する概要であり、すべての特徴を網羅するものではありません。

カバードコールの利用によって、損失が発生する可能性もあります。

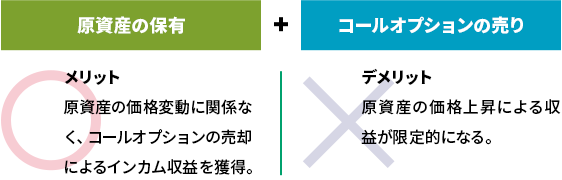

当ファンドから期待される年間トータルリターンの内訳のイメージ(2022年12月末現在)

*1 市場の変動による影響(キャピタル・ゲインもしくはロス)は事前に目安を明示できるものではなく、最終的には損失が発生する可能性もあります。

*2 過去の実績に基づく目安であり、運用成果を保証するものではありません。

(左図)上図は過去の一般的な市場環境下における数値を用いて作成したイメージです。運用会社は上記の実現を目指して運用していますが、その実現を保証するものではありません。組入対象企業は、配当金の提示、継続的な配当金の支払い、また増配を必ず行うものではありません。

出所:J.P.モルガン・アセット・マネジメント

JEPIってどんなファンド?

※毎月分配を目指しますが、必ず分配を行うことをお約束するものではありません。

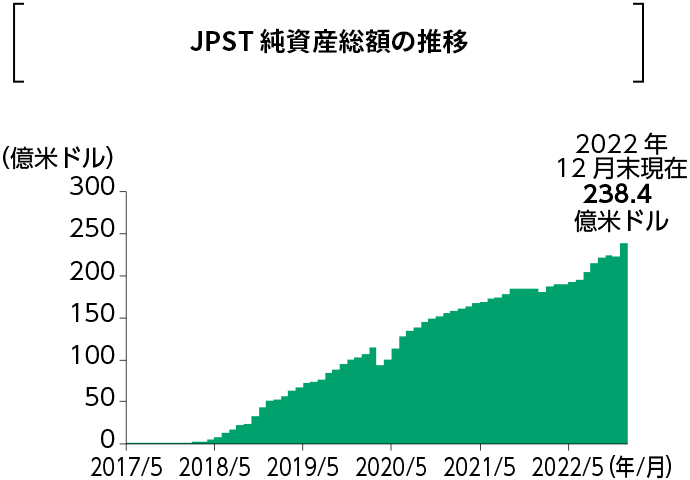

JPSTってどんなファンド?

JPSTの魅力

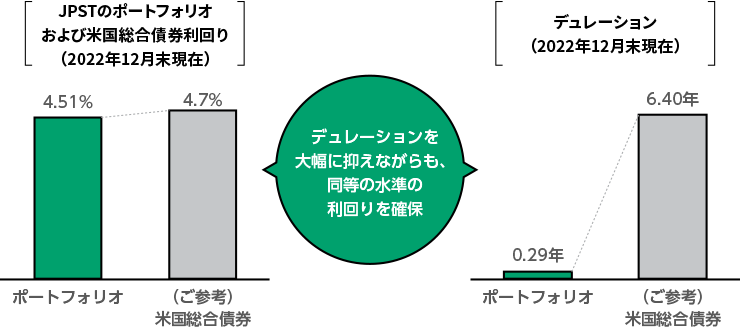

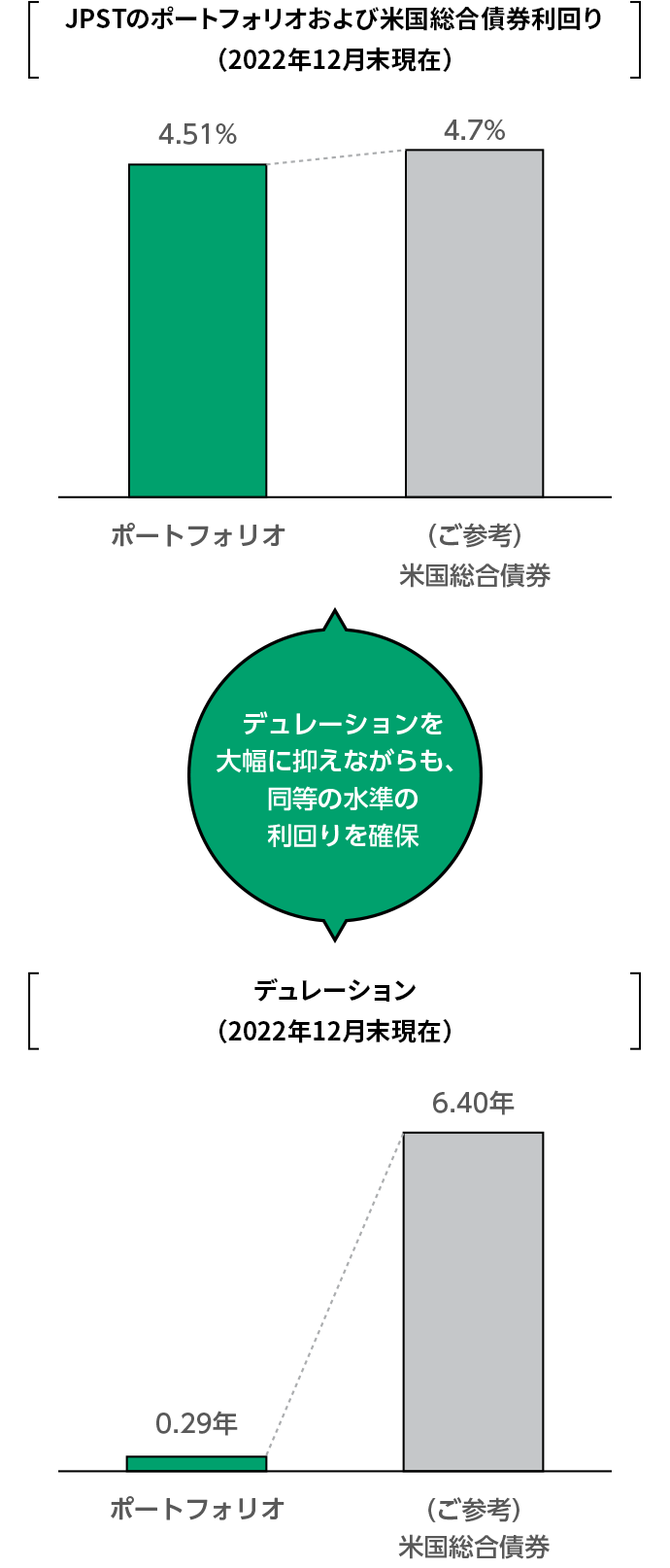

「JPモルガン・ウルトラショート・インカムETF(JPST)」は、少なくとも80%を米ドル建ての短期の投資適格債に分散投資を行い、金利上昇による価格変動リスクを抑えながら、安定的な利回りの獲得を目指したアクティブ運用のETFです。当ETFは、J.P.モルガンの短期債券運用を専門とするチームが、クレジット・リスク管理に重点を置きつつ積極的な運用を行います。

当ファンドは、ポートフォリオの平均デュレーションを1年以下に保つことで、金利上昇による価格変動リスクを抑えながら、インカム収益の獲得を目指します。

デュレーションとは:

デュレーションとは、金利の変動に対して債券の価格がどのくらい変動するかを表す指標です(単位は「年」)。例えば、デュレーションが5年の米国国債価格は、米国国債金利が1%低下(上昇)すると、計算上はおよそ5%程度上昇(下落)することになります。

出所:J.P.モルガン・アセット・マネジメント 2022年12月末現在 米国総合債券:ブルームバーグ米国総合債券インデックス 同指数は市場動向をご理解いただくために示したものであり、当ファンドのベンチマークではありません。

出所:ブルームバーグ、J.P.モルガン・アセット・マネジメント

期間:2017年5月末〜2022年12月末

「約3.1兆円の残高」は2022年12月末時点の純資産総額を同時点の為替相場にて円換算。

指数について

■S&Pの各指数は、S&Pダウ・ジョーンズ・インデックスLLCが発表しており、著作権はS&Pダウ・ジョーンズ・インデックスLLCに帰属しています。

■NASDAQの各指数は、The Nasdaq Stock Market, Inc.が発表しており、著作権はThe Nasdaq Stock Market, Inc.に帰属しています。

■SUPPLIERS DISCLAIM ANY AND ALL WARRANTIES AND REPRESENTATIONS, EXPRESS AND/OR IMPLIED, INCLUDING ANY WARRANTIES OF MERCHANTABILITY OR FITNESS FOR A PARTICULAR PURPOSE OR USE, INCLUDING THE INDICES, INDEX DATA AND ANY DATA INCLUDED IN, RELATED TO, OR DERIVED THEREFROM. NEITHER ICE DATA, ITS AFFILIATES OR THEIR RESPECTIVE THIRD PARTY PROVIDERS SHALL NOT BE SUBJECT TO ANY DAMAGES OR LIABILITY WITH RESPECT TO THE ADEQUACY, ACCURACY, TIMELINESS OR COMPLETENESS OF THE INDICES OR THE INDEX DATA OR ANY COMPONENT THEREOF, AND THE INDICES AND INDEX DATA AND ALL COMPONENTS THEREOF ARE PROVIDED ON AN “AS IS” BASIS AND YOUR USE IS AT YOUR OWN RISK. ICE DATA, ITS AFFILIATES AND THEIR RESPECTIVE THIRD PARTY SUPPLIERS DO NOT SPONSOR, ENDORSE, OR RECOMMEND J.P. Morgan Asset Management, OR ANY OF ITS PRODUCTS OR SERVICES.

■「Bloomberg®」およびBloombergの各インデックスは、Bloomberg Finance L.P.および、同インデックスの管理者であるBloomberg Index Services Limited(以下「BISL」)をはじめとする関連会社(以下、総称して「ブルームバーグ」)のサービスマークであり、J.P.モルガン・アセット・マネジメントによる特定の目的での使用のために使用許諾されています。ブルームバーグはJ.P.モルガン・アセット・マネジメントとは提携しておらず、また、J.P.モルガン・アセット・マネジメントが設定する商品を承認、支持、レビュー、推奨するものではありません。ブルームバーグは、J.P.モルガン・アセット・マネジメントが設定する商品に関連するいかなるデータもしくは情報の適時性、正確性、または完全性についても保証しません。

注意事項

■本ページはJPモルガン・アセット・マネジメント株式会社のグループ会社(J.P.モルガン・インベストメント・マネージメント・インク(JPMIM))が信頼性が高いとみなす情報等に基づいて作成しておりますが、当該情報が正確であることを保証するものではなく、JPモルガン・アセット・マネジメント株式会社およびJPモルガン・アセット・マネジメント株式会社のグループ会社は、本ページに記載された情報を使用することによりお客さまが投資運用を行った結果被った損害を補償いたしません。本ページに記載された意見・見通しは表記時点でのJPモルガン・アセット・マネジメント株式会社およびJPモルガン・アセット・マネジメント株式会社のグループ会社の判断を反映したものであり、将来の市場環境の変動や、当該意見・見通しの実現を保証するものではございません。また、当該意見・見通しは将来予告なしに変更されることがあります。JPモルガン・アセット・マネジメント株式会社もしくはJPモルガン・アセット・マネジメント株式会社のグループ会社またはそれらの従業員は本ページで言及している有価証券を保有している場合があります。

免責事項・注意事項

- 本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客様が損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

- 本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

<手数料等およびリスク情報について>

外国株式のお取引にあたっては、所定の手数料がかかります(手数料はお客さまの取引コース、取引チャネルや外国有価証券市場等により異なることから記載しておりません)。外国株式の取引は、株価や為替市場の変動等により損失が生じるおそれがあります。

詳しくは、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示 、または上場有価証券等書面をご確認ください。

、または上場有価証券等書面をご確認ください。