|

マーケット > レポート > 米国ウィークリー・マンスリー >

“広義の失業率(U6)とFOMC、ヘルスケア躍進は続くか?”

“広義の失業率(U6)とFOMC、ヘルスケア躍進は続くか?”

2024/9/18

提供:フィリップ証券株式会社

リサーチ部:笹木 和弘

“広義の失業率(U6)とFOMC、ヘルスケア躍進は続くか?”

- 市場は、FOMC(米連邦公開市場委員会)を前にして政策金利0.50ポイント引下げへの見方を強めている。ニューヨーク連銀のダドリー前総裁や著名FEDウォッチャーのWSJニック記者の記事を受けてのものだが、FRB(米連邦準備制度理事会)の関係者が踏み込んだ発言ができない「ブラックアウト期間」に入った中でFRB高官の見方を代わりに市場に伝えている側面もありそうだ。

- 6日発表の8月の雇用統計は失業率が前月比0.1ポイント低下(4.2%)だったことから雇用への過度な不安が和らいだ内容と受け止められた。ところが、通常の失業率に「現在は仕事を探していないが過去12ヵ月間に求職活動を行った者」および「フルタイムを希望しているもののパートタイムで妥協している者」を合わせて算定した「広義の失業率(U6)」は、8月が7.9%(前月比0.1ポイント上昇)と、2021年11月以来の高水準となっている。通常の失業率が低水準にとどまるのは、フルタイムの仕事が減り、パートタイムの仕事にシフトしている状況が反映していると見るべきであり、ダラー・ツリー(DLTR)やダラー・ジェネラル(DG)のような低所得者層向けの小売りチェーンが業績不振に陥って株価が下落している背景になっているとみられる。

- 反面、元々は「エブリディ・ロープライス」で低所得者層向けでもあった小売り大手ウォルマート(WMT)や生鮮食品大手クローガー(KR)は相対的に高所得者層の顧客が流入しており、株価も堅調に推移している。ただ、消費全般が落ち込むようであればこれらの企業も影響が避けられないとみられることから、17日発表の8月の小売売上高発表後の株価動向は要注意だろう。

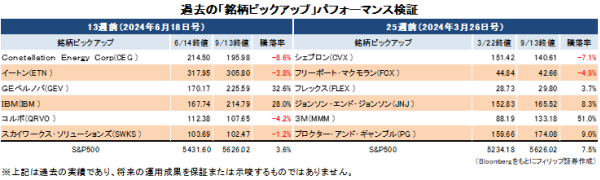

- 米国株を代表する株価指数のS&P500の構成銘柄の騰落率を7/16終値(史上最高値を付けた日)から9/13終値までで見た場合、米国ウィークリー2024年7月30日号「銘柄ピックアップ」で取り上げたHCAヘルスケア(HCA)およびユニバーサル・ヘルス・サービシズ(UHS)など病院運営をはじめとしたヘルスケア関連が多く上位に名を連ねる。その他、米大統領選の動向にも影響を受けやすい防衛関連、スターバックス(SBUX)やスリーエム(MMM)など、新CEOの下での経営再建(ターンアラウンド)期待銘柄も上位につける。他方、少し前に株式市場を席巻した生成AI(人工知能)関連からの半導体製造、半導体チップ、サーバー関連などは騰落率で軒並み下位に沈む銘柄が多い。

- 16日にダウ工業株30種平均が史上最高値を更新し、S&P500も最高値更新を目前となるなか、S&P500については、終値ベースの上昇変動と下落変動のどちらの勢いが強いのかを測るテクニカル分析のRSI(相対力指数)の週次14週間は切り下がっている。これは「ネガティブ・ダイバージェンス」と呼ばれ、反落の予兆とみられることから要注意だろう。(笹木)

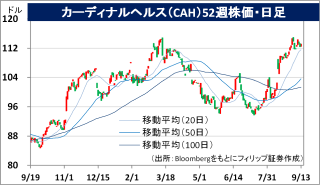

- 9/18号は、カーディナル・ヘルス(CAH)、クーパー(COO)、ケンビュー(KVUE)、クローガー(KR)、レスメド(RMD)、ソルベンタム(SOLV)を取り上げた。

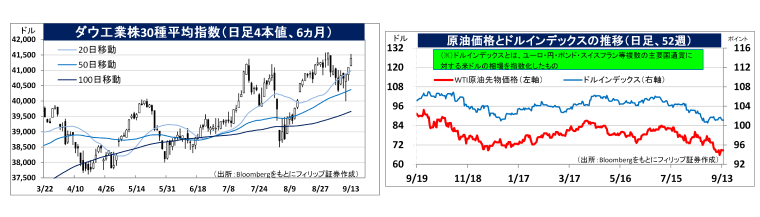

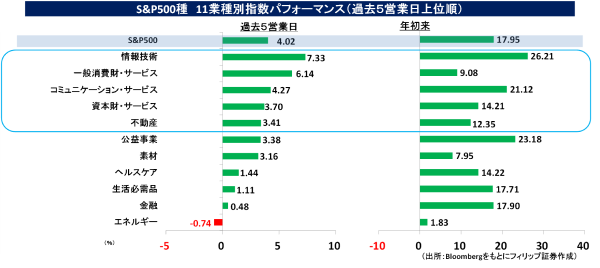

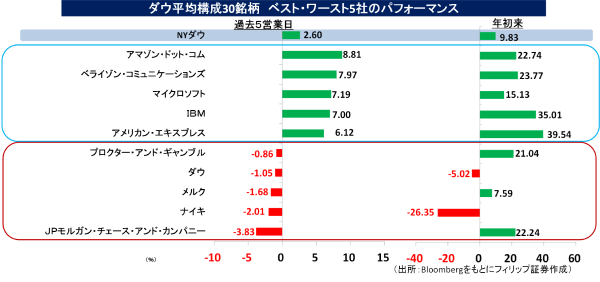

S&P500業種別およびダウ平均構成銘柄騰落率(9/13現在)

| 9月18日(水) | ゼネラル・ミルス |

|---|

| 9月19日(木) | フェデックス、レナー、ダーデン・レストランツ、ファクトセット・リサーチ・システムズ |

|---|

| 9月24日(火) | オートゾーン

|

|---|

| 9月16日(月) | - IAEA総会(ウィーン、20日まで)、IAAトランスポーテーション・プレスデー(ハノーバー、一般公開は17-22日)、中国休場(中秋節、17日まで)

- ニューヨーク連銀製造業景況指数 (9月)

|

|---|

| 9月17日(火) | - 米FOMC(18日まで)、 米20年債入札

- 米小売売上高(8月)、米鉱工業生産指数(8月)、米企業在庫(7月)、米NAHB住宅市場指数(9月)

|

|---|

| 9月18日(水) | - 米FOMC最終日・パウエルFRB議長記者会見・声明と経済予測発表、ブラジル中銀が政策金利発表

- 米住宅着工件数(8月)、対米証券投資(7月)

|

|---|

| 9月19日(木) | - 米新規失業保険申請件数(14日終了週)、米景気先行指数(8月)、米中古住宅販売件数(8月)

|

|---|

| 9月22日(日) | - 国連「未来サミット」(米ニューヨーク、23日まで)

|

|---|

| 9月23日(月) | - シカゴ連銀全米活動指数(8月)、S&Pグローバル米国製造業・サービス業・総合PMI(速報値・9月)

|

|---|

| 9月24日(火) | - フィラデルフィア連銀非製造業活動(9月)、FHFA住宅価格指数(7月)、S&PコアロジックCS20都市・住宅価格指数(7月)、コンファレンスボード消費者信頼感指数(9月)、リッチモンド連銀製造業景況指数(9月)

|

|---|

|

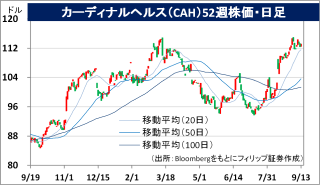

- 1979年設立。病院や薬局、研究所などに医薬品、医療製品、データソリューションなどを提供。売上比率約9割の医薬品事業ではブランド薬品、ジェネリック薬品、店頭薬などの流通を手掛ける。

- 8/14発表の2024/6期4Q(4-6月)は、純収益が前年同期比12.1%増の598億USD、非GAAPの調整後EPSが同28.7%増の1.84USD。売上比率約93%の医薬品・スペシャルティソリューション事業は同13%増、8%セグメント増益。GMPD(グローバル医療製品・流通)事業は同2%増収、セグメント増益(6.7倍)。

- 2025/6通期会社計画を上方修正。調整後EPSを前期比0.2-2.3%増の7.55-7.70USD(従来計画7.50USD)。医薬品・スペシャルティソリューションは、モバイルアプリOptumRx契約満了に伴う減収(4-6%)も、セグメント増益率を1-3%(従来計画1%)に引き上げた。同社は「GMPD改善プラン」として同事業セグメント利益(2024/6期92百万USD)を25/6通期1.75億USD、26/6通期3.00億USDを目標とする。

|

クーパー(COO)市場:NASDAQ・・・2024/12/5に2024/10期4Q(8-10月)の決算発表を予定

|

- 1958年設立。コンタクトレンズ事業「CooperVision」、医療機器事業「CooperSurgical」(不妊治療や産婦人科関連を扱う)の2事業を傘下に擁し、米国およびEMEA(欧州・中東・アフリカ)で事業展開。

- 8/28発表の2024/10期3Q(5-7月)は、売上高が前年同期比7.8%増の10.02億USD、非GAAPの調整後EPSが同14.3%増の0.96USD。効率性改善で調整後粗利益率が同1ポイント改善(67%)。既存事業(オーガニック)売上高は、売上比率67%のコンタクトレンズ事業が同10%増、医療機器事業が同5%増。

- 通期会社計画を上方修正。コンタクトレンズ事業のオーガニック売上高見通し引上げを受けて売上高を前年同期比8-9%増の38.92-39.13億USD(従来計画38.63-39.05億USD)、株式分割考慮後の調整後EPSを同14-15%増の3.64-3.67USD(同:3.54-3.60USD)とした。コンタクトレンズ事業は「乱視・遠近両用」、「スフィア(球面・180度視野)」ともに高い伸び、医療機器事業では産婦人科関連が特に伸長。

|

クローガー(KR)市場:NYSE・・・2024/11/29に2025/1期3Q(8-10月)の決算発表を予定

|

- 1883年開業の全米最大の生鮮食品スーパーマーケットチェーン。傘下に、ラルフス、フード4レス、ハリス・ティーター、フレッドマイヤー等がある。プライベートブランドのシンプル・トゥルースを擁する。

- 9/12発表の2025/1期2Q(5-7月)は、燃料費・例外的項目を除く調整後売上高が前年同期比1.2%増の292.24億USD、非GAAPの調整後EPSが同3.1%減の0.96USD。調整後のFIFO(先入先出し)粗利益率がインフレ鈍化を反映して同0.42ポイント改善も、売上高販管費率が同0.65ポイント悪化した。

- 通期会社計画は、調整後売上高を前期比0.75-1.75%増(従来計画0.25-1.75%増)へ上方修正。調整後EPSが同5-10%減の4.30-4.50USD、調整後フリーキャッシュフローが同16-22%減の25-27億USD。調整後売上高増収は生鮮食品における同社の強みをデジタルで加速する戦略の進捗を裏付けている。9/13終値市場予想PER12.59倍は業種が類似するウォルマート(WMT)の32.80倍と比べて割安。

|

ケンビュー(KVUE)市場:NYSE・・・2024/10/25に2024/12期3Q(7-9月)の決算発表を予定

|

- ジョンソン・エンド・ジョンソン(JNJ)傘下の消費者向け製品部門から2023年5月に分離上場。ヘルスケア消費財では売上高で世界最大。バンドエイド、リステリン(薬用口内洗浄)など著名ブランドを擁する。

- 8/6発表の2024/12期2Q(4-6月)は、売上高が前年同期比0.3%減の40.00億USD、非GAAPの調整後EPSが同3.2%増の0.32USD。既存事業(オーガニック)売上高(同1.5%増)の内、セルフケア部門が0.2%減、スキンヘルス&ビューティ部門が2.4%減に対し、エッセンシャル・ヘルス部門が7.6%増。

- 通期会社計画は、売上高が前期比1-3%増(オーガニックが2~4%増)、調整後EPSが同7~15%減の1.10-1.20USDで従来計画を据え置き。2Qは調整後粗利益率が前年同期比4.1ポイント改善(61.6%)と生産性が向上。そこで得られる追加キャッシュがベビーケア、創傷ケア、口腔ケアなどエッセンシャル・ヘルス部門を中心とした看板ブランドへの投資に投入され、同社価値が高まる好循環が生まれている。

|

レスメド(RMD)市場:NYSE・・・2024/10/25に2025/6期1Q(7-9月)の決算発表を予定

|

- 1989年設立。睡眠無呼吸障害、慢性閉塞性肺疾患(COPD)など呼吸器疾患の医療機器(CPAP)を取り扱う医療機器大手。相次ぐ買収でクラウド型ソフトウエア・ソリューションに係るSaaS部門を拡充。

- 8/1発表の2024/6期4Q(4-6月)は、売上高が前年同期比9.0%増の12.23億USD、非GAAPの調整後EPSが同30.0%増の2.08USD。睡眠・無呼吸障害の問題意識浸透が追い風。営業効率性とコスト削減への注力が奏功し、調整後粗利益率が同1.20ポイント改善、営業キャッシュフローが同85%増加。

- 2025/6期の会社見通しは未公表も、通期で2億5千万人の病院外での症状改善を目指すとする。同社によれば、主要市場の睡眠時無呼吸症候群(医療機器必要)で10億人、派生市場のCOPDで4億8千万人、不眠症で8億人の患者が存在することから、COPDと不眠症に対してはデジタル機器のソリューションが有効とみられる。これらの市場でリーダーを占める同社は事業機会に恵まれよう。

|

(注)日足の始値と終値をローソク足で表示。「始値>終値(陰線)」なら緑、「始値<終値(陽線)」なら赤。

|

- 2024年4月に工業用素材・事務用品大手のスリーエム(MMM)からスピンオフのグローバルヘルスケア企業。主力「MedSurg(医療ソリューション)」のほか、歯科ソリューション、健康情報システムの各事業を営む。

- 8/8発表の2024/12期2Q(4-6月)は、売上高が前年同期比0.2%増の20.81億USD、非GAAPの調整後EPSが同36.1%減の1.56USD。既存事業(オーガニック)売上高が同1.3%増の内、売上比率56%のMedSurgが1.8%増、健康情報システムが3.6%増。コスト増で調整後粗利益率が同2.0ポイント悪化。

- 通期会社計画を上方修正。オーガニック売上高を前期比0~1%増(従来計画:0~2%減)、調整後EPSを6.30-6.50USD(同:6.10-6.40USD)とした。アクティビストのトライアン・ファンドが同社株を取得。資産売却によるポートフォリオ簡素化と負債圧縮・配当開始の改革案を提示見通しの報道あり。2Qオーガニック売上高減収の歯科ソリューションや浄化・濾過事業が売却対象となる可能性もあろう。

|

- (※)決算発表の予定は9/13現在であり、変更される可能性があります。

米国ウィークリー・マンスリー一覧へ戻る

免責事項・注意事項

- 当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得ております。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客さまご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則平14.1.25」に基づく告知事項>

本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

マーケットへ戻る

|