新たな選択肢を、あなたの資産運用に

米国上場プライベートアセット(BDC)ファンド(年4回分配型)

2025年9月1日、アモーヴァ・アセットマネジメントは日興アセットマネジメントから社名を変更しました。

About

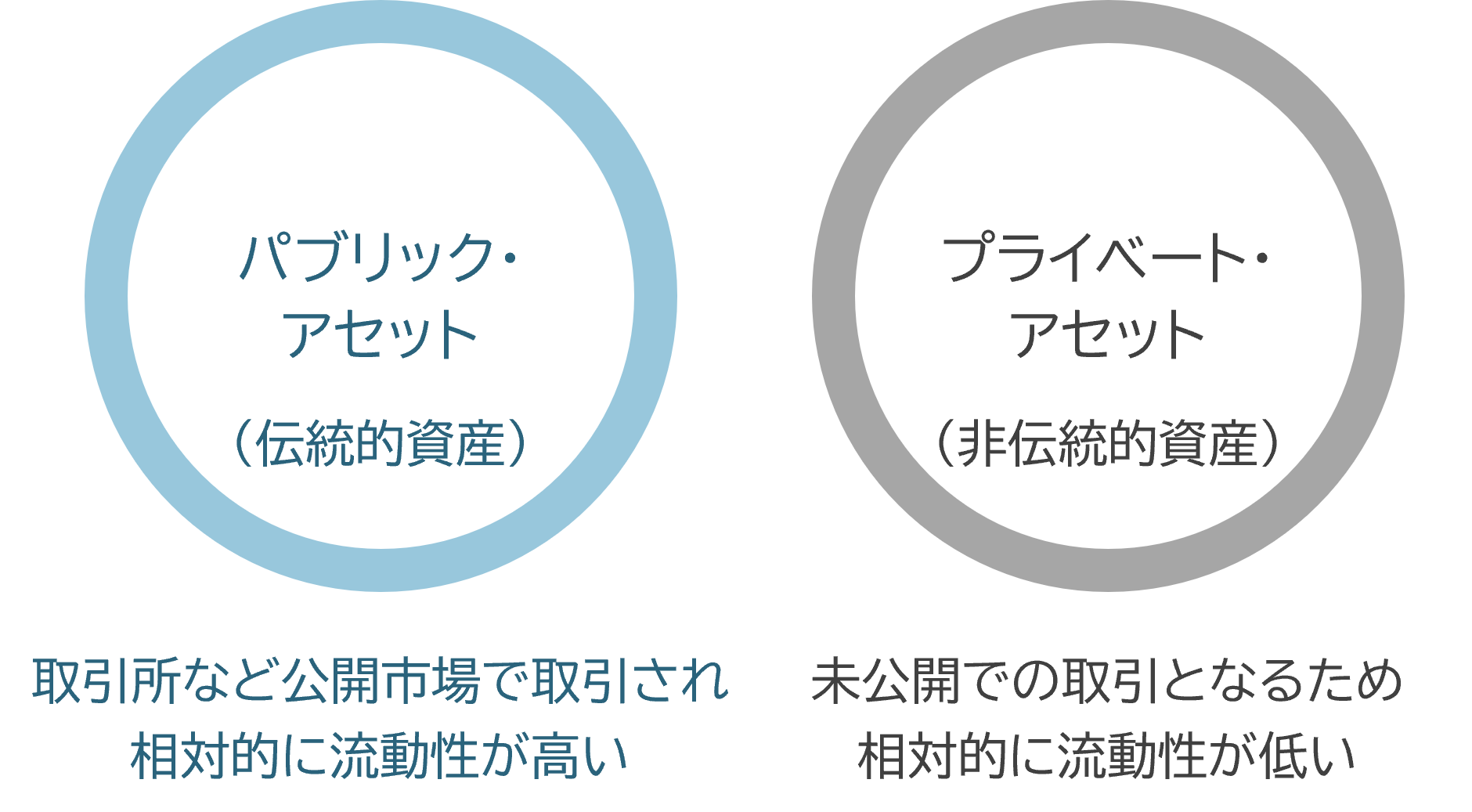

プライベート・アセットとは?

プライベート・アセットとは、証券取引所のような公開市場で取引されているパブリック・アセットに対して、プライベート(未公開)で取引される資産を指します。

資産運用の世界では、流動性が低く、最低投資金額が大きいものの、高いリターンが期待される資産として未上場企業や不動産などのプライベート・アセットが注目されています。

Market Trends

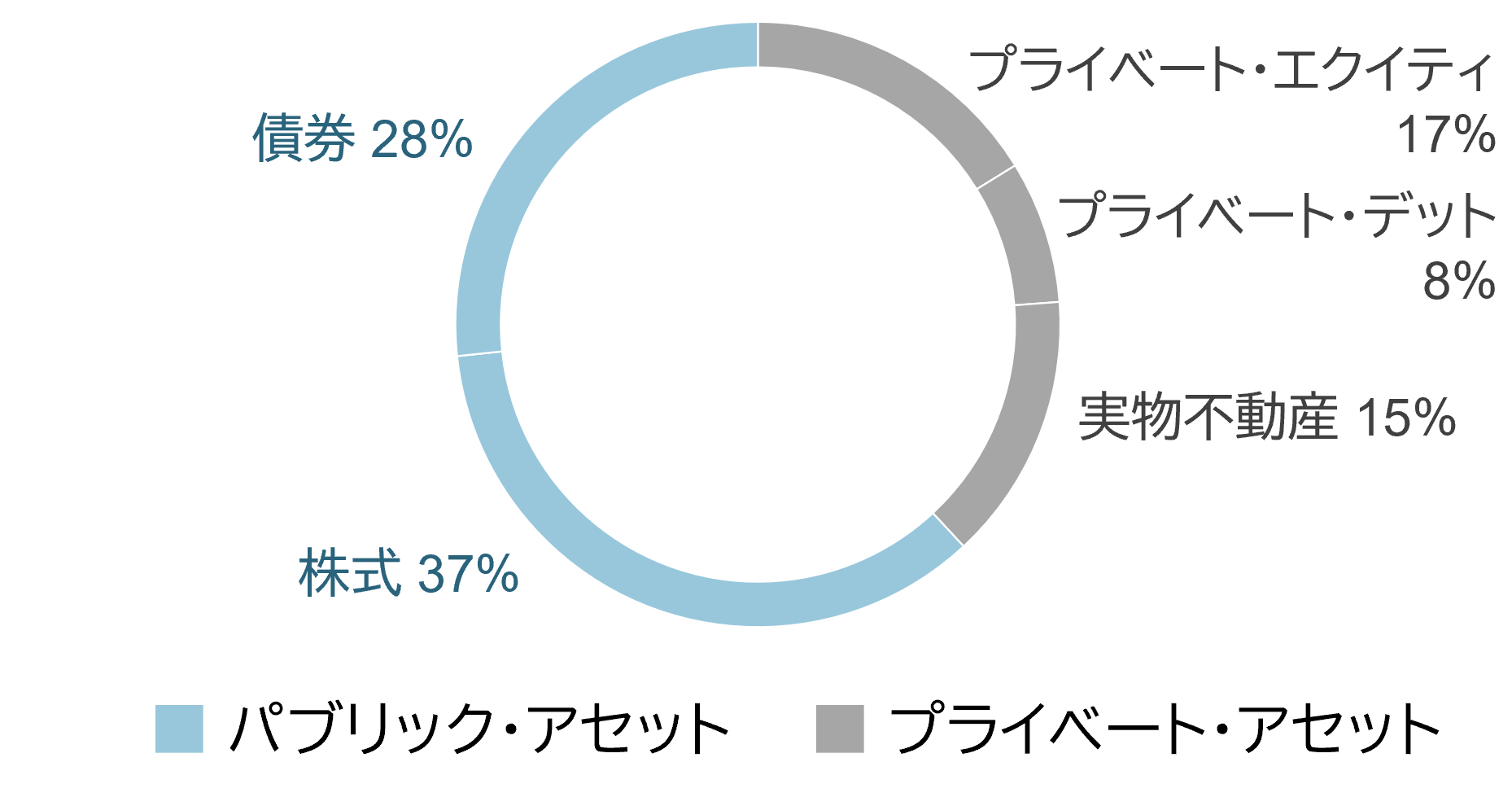

積極化する機関投資家

近年、ポートフォリオのリスク分散の観点から、債券や上場株式以外の資産に投資をする動きが、国内外の保険会社や年金基金をはじめとした機関投資家の間でみられています。

例えば、米国最大の公的年金基金であるカリフォルニア州職員退職年金基金(カルパース)は、「プライベート・アセット」を資産の4割程度とする目標を掲げています。

(ご参考)

カリフォルニア州職員退職年金基金の資産配分目標

2025年8月末時点

※資産配分目標は、レバレッジを含んでいるため合計が100%を超えています。上記は過去のものであり、将来の運用成果等を約束するものではありません。カリフォルニア州職員退職年金基金の情報をもとにアモーヴァ・アセットマネジメントが作成。

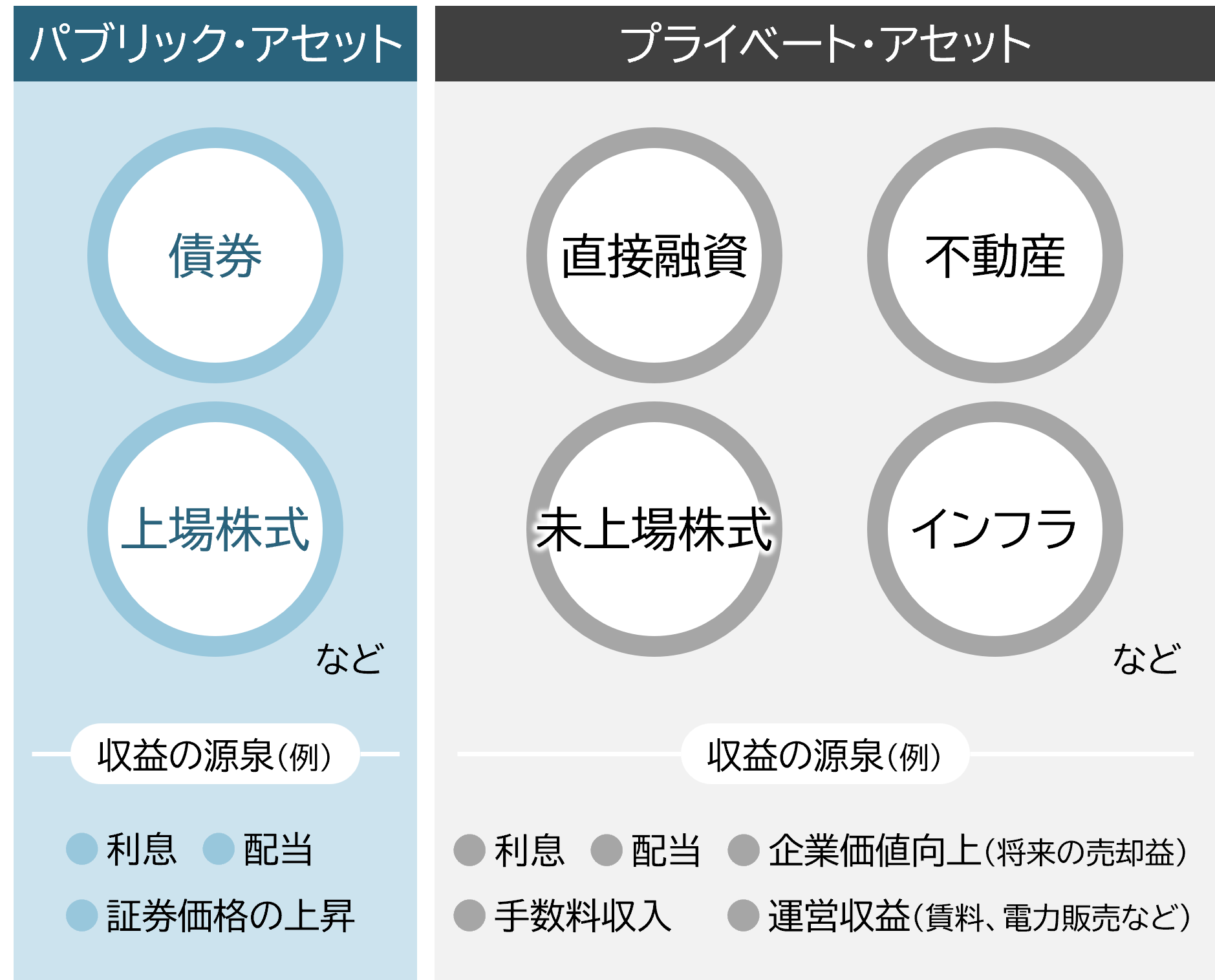

Source of Returns

異なる収益の源泉が魅力

プライベート・アセットの魅力は、債券や上場株式などとは異なる収益源を持ち、これがリターンの向上やリスク分散につながると期待されている点にあります。これまで一部の大口投資家に限られていたプライベート・アセットへの投資ですが、投資金額の小口化や換金条件の緩和などが進んだことで、少しずつ投資家の裾野も広がっています。

※上記は一例であり、すべてを網羅するものではありません。

プライベート・アセット「BDC」に注目した投資信託

米国上場プライベートアセット(BDC)ファンド(年4回分配型)

ファンドの特色

|

1 |

主として、米国の金融商品取引所に上場しているBDCに投資を行ない、インカム収益の確保と信託財産の成長をめざします。 |

|---|---|

|

2 |

ミューズニッチ社の運用力を活用し、収益の獲得をめざします。 |

|

3 |

年4回、決算を行ないます。 |

|

毎年2月、5月、8月および11月の各20日(休業日の場合は翌営業日)に決算を行ないます。 ※2025年11月の決算時は無分配とし、2026年2月以降の毎決算時に、収益分配を行なうことをめざします。 ※分配金額は収益分配方針に基づいて委託会社が決定しますが、委託会社の判断により分配金額を変更する場合や分配を行なわない場合があります。 |

|

|

※市況動向および資金動向などにより、上記のような運用が行なえない場合があります。 |

|

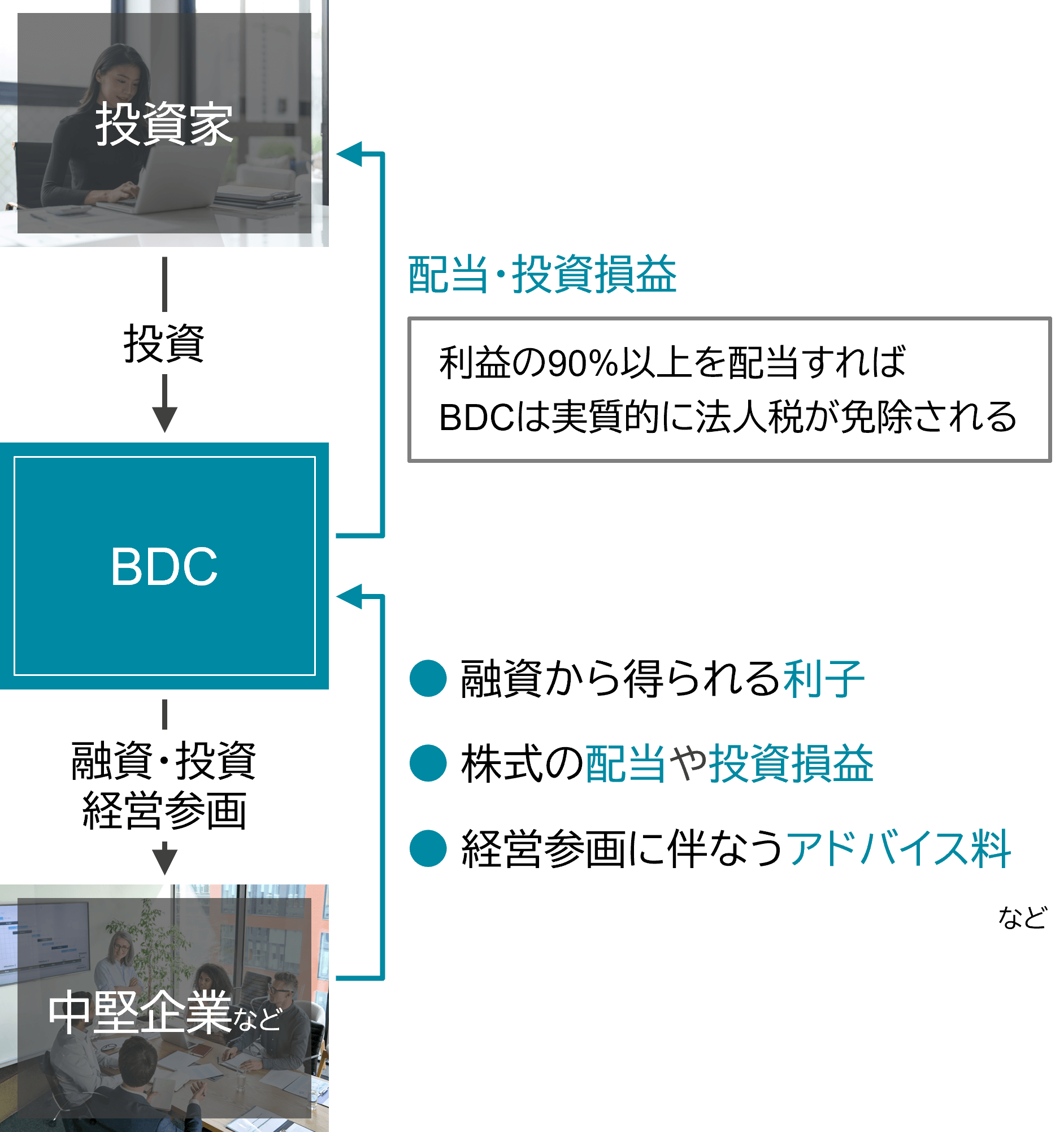

What's BDC ?

プライベート・アセット「BDC」とは

米国独自の企業形態

米国独自の企業形態であり、米国経済を支える中堅企業への資金供給を目的として、1980年に制度化されたのが、「BDC(事業開発会社)」。未上場の中堅企業が主な投融資先であることもあり、BDCはプライベート・アセットとしての側面を持つ資産と位置づけられています。

中堅企業への投融資で収益を創出

BDCは、主に米国の中堅企業への融資や投資、経営への助言などを通じて収益を得ています。そして、BDCの利益の大部分は配当として支払われているため、投資家はBDCを通じて実質的に米国の中堅企業に投融資をしているとみなすことができます。

当ファンドの主要投資対象

証券取引所に上場しているBDC(上場BDC)

プライベート・アセットへの投資は、高いリターンが期待できる一方で、最低投資金額が大きく、換金制限などの制約もある場合が多いとされています。そのため、当ファンドでは、プライベート・アセットへの投資のように債券や上場株式とは異なる収益構造を持ちながらも、証券市場を通じて柔軟に売買できる「上場BDC」を投資対象としています。

Why BDC ?

投資資産としての魅力

BDCが実現する魅力的な利息収入と配当

BDCは、米国中堅企業の信用リスクなどを精査したうえで、投融資の条件を個別に、かつ、スピーディに設計しており、これが魅力的な利息収入の源となっています。

さらに、その収益の大部分が配当として投資家に還元されることで、BDCは相対的に高い利回りを実現してきました。

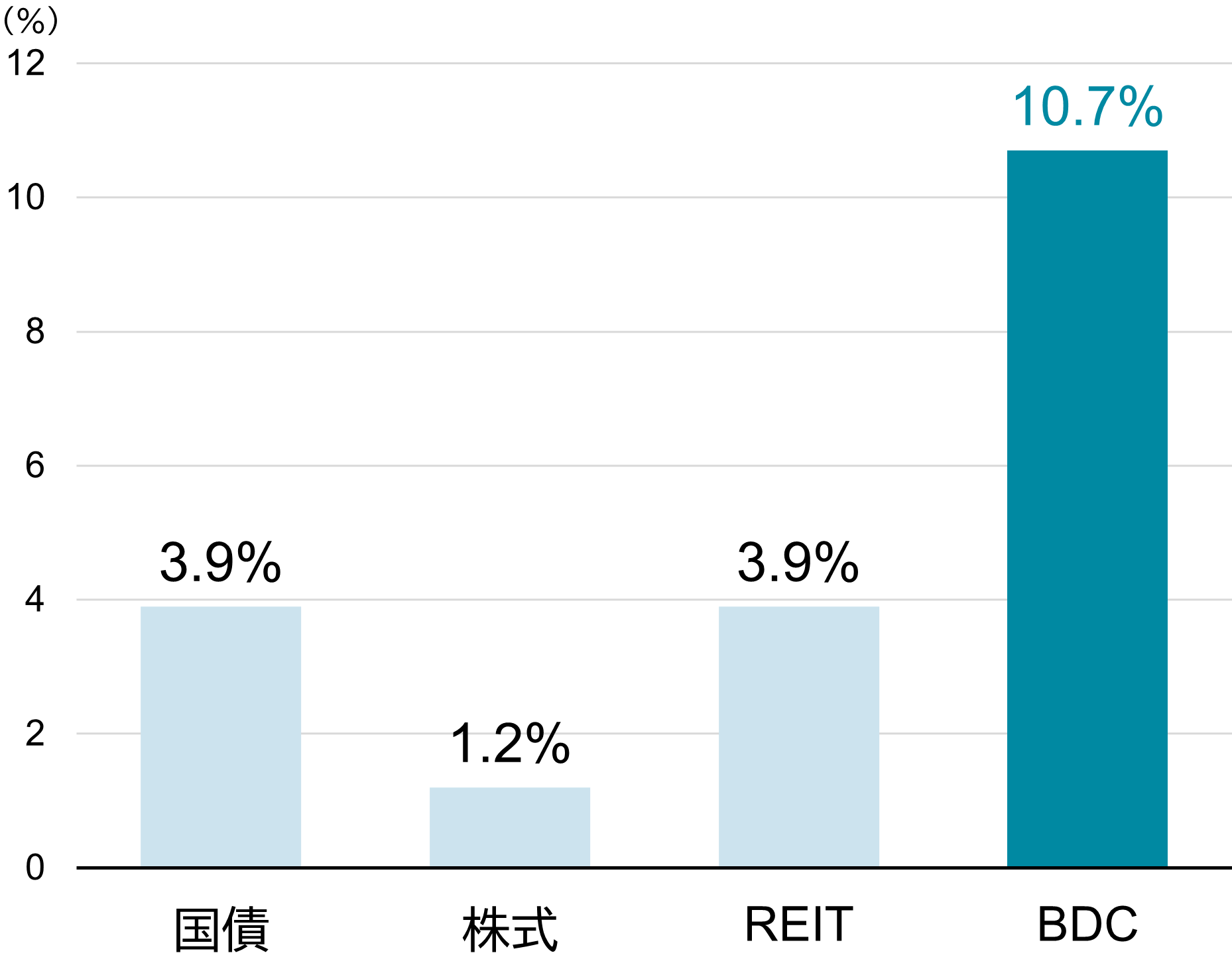

米国主要資産の利回りなどの水準

2025年8月末時点

●国債:FTSE世界国債インデックス(米国)、株式:S&P500指数、REIT:FTSE Nareitオール・エクイティ・リート指数、BDC:S&P BDC指数

※国債は最終利回り、他は予想配当利回りです。各資産は特徴やリスク等が異なるため、利回りだけで比較できるものではありません。数値は切り捨てにて端数処理しています。上記各指数は、当ファンドのベンチマークではありません。上記は過去のものであり、将来の運用成果等を約束するものではありません。信頼できると判断した情報をもとにアモーヴァ・アセットマネジメントが作成。

BDCの特徴とパフォーマンス

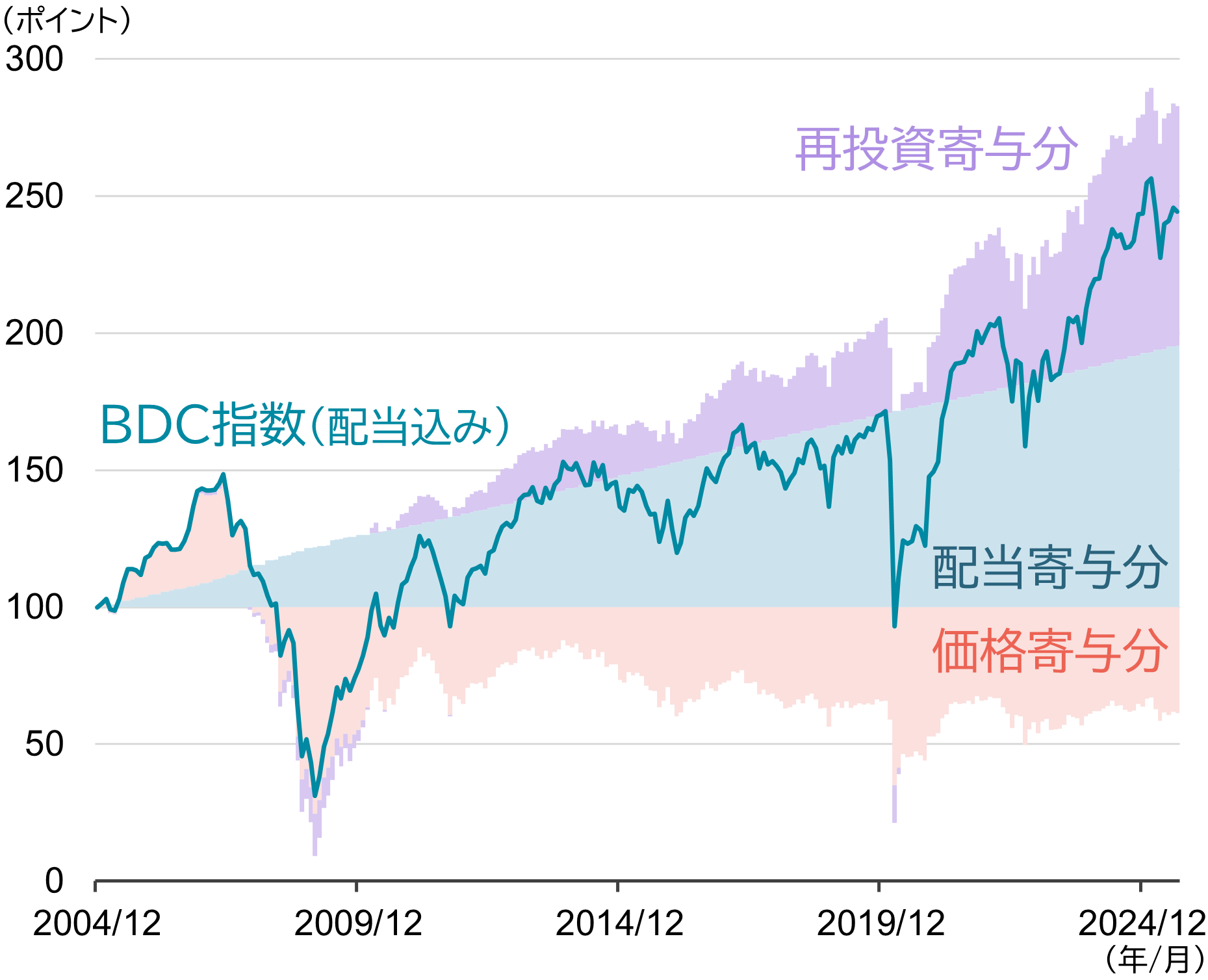

上場BDCは、流動性の高い上場株式として、様々な投資家によって日々売買されています。その株価は、上場企業の株価と同じように業績や市場全体の動向に応じて変動しますが、相対的に高い配当収入の積み上がりにより、長期的には良好なパフォーマンスを実現してきました。

BDC指数のパフォーマンスの推移

2004年12月末~2025年8月末、米ドルベース

●BDC指数:S&P BDC指数(ネット・トータルリターン)、価格寄与分:プライスリターン指数の累積、配当寄与分:「ネット・トータルリターン指数とプライスリターン指数のパフォーマンスの差分×プライスリターンの前月末値」の累積、再投資寄与分:ネット・トータルリターン指数から価格寄与分と配当寄与分を差し引いた値。

※上記はBDCのパフォーマンス特性をご理解いただくために掲載したシミュレーションであり、実際の要因別成果を示すものではありません。上記指数は、当ファンドのベンチマークではありません。上記は過去のものであり、将来の運用成果等を約束するものではありません。信頼できると判断した情報をもとにアモーヴァ・アセットマネジメントが作成。

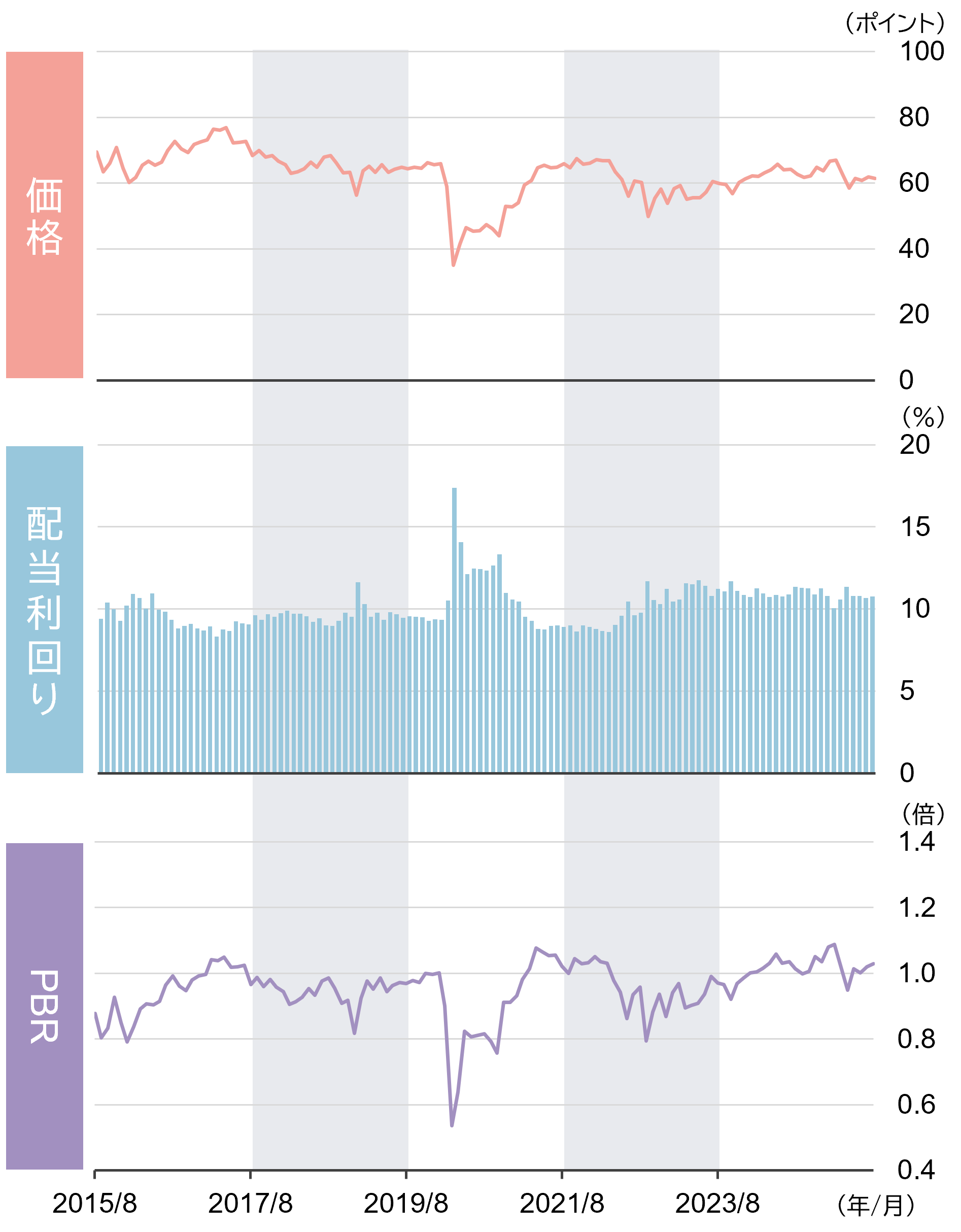

リターンの主軸は配当、下落時に高まる利回り妙味

過去10年間の配当を考慮しないBDC指数の価格推移は物足りない状況でしたが、配当利回りは10%前後の水準で推移してきました。このことから、BDCへの投資によるリターンは、配当に支えられていることが分かります。 また、BDC指数の価格が下がるタイミングでは、配当利回りとPBR(株価純資産倍率)から見たBDCへの投資魅力が高まっていたことが確認できます。

過去10年間のBDC指数の推移

2015年8月末~2025年8月末、米ドルベース

●BDC指数:S&P BDC指数(プライスリターン)

※上記指数は、当ファンドのベンチマークではありません。上記は過去のものであり、将来の運用成果等を約束するものではありません。信頼できると判断した情報をもとにアモーヴァ・アセットマネジメントが作成。

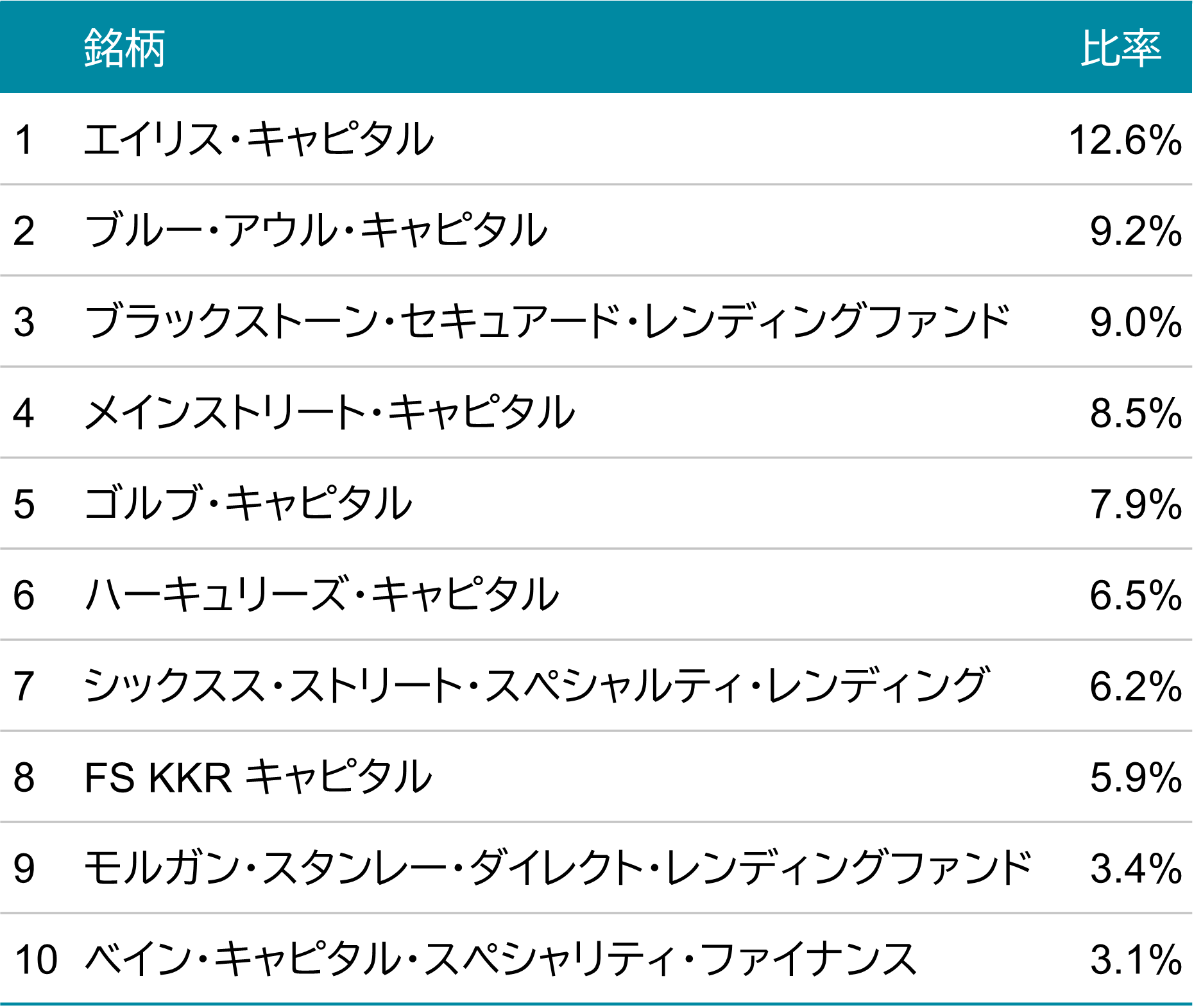

当ファンドの組入銘柄

上場BDCは、プライベート・アセットへの投資のような収益構造を持ちながらも、証券市場に上場していることによって高い流動性を提供しています。米国市場に上場するBDCは、それぞれが独自の投資戦略を持ち、魅力的な投資機会を提供しています。

マザーファンドの組入上位10銘柄

2025年8月末時点、組入銘柄数:23銘柄

※比率は純資産総額比です。上記銘柄について、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当ファンドにおける将来の銘柄の組入れまたは売却を示唆・保証するものでもありません。上記は過去のものであり、将来の運用成果等を約束するものではありません。

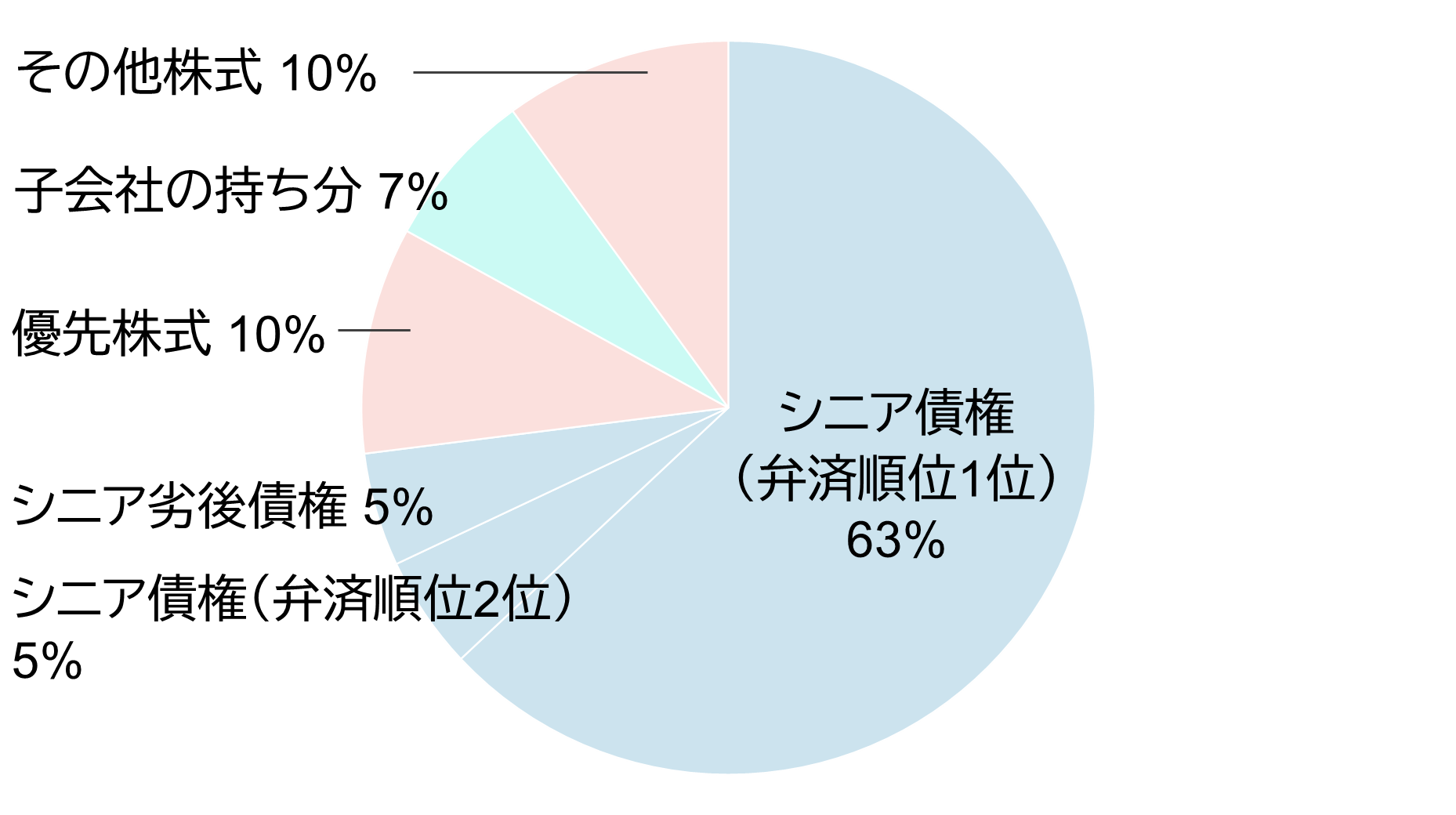

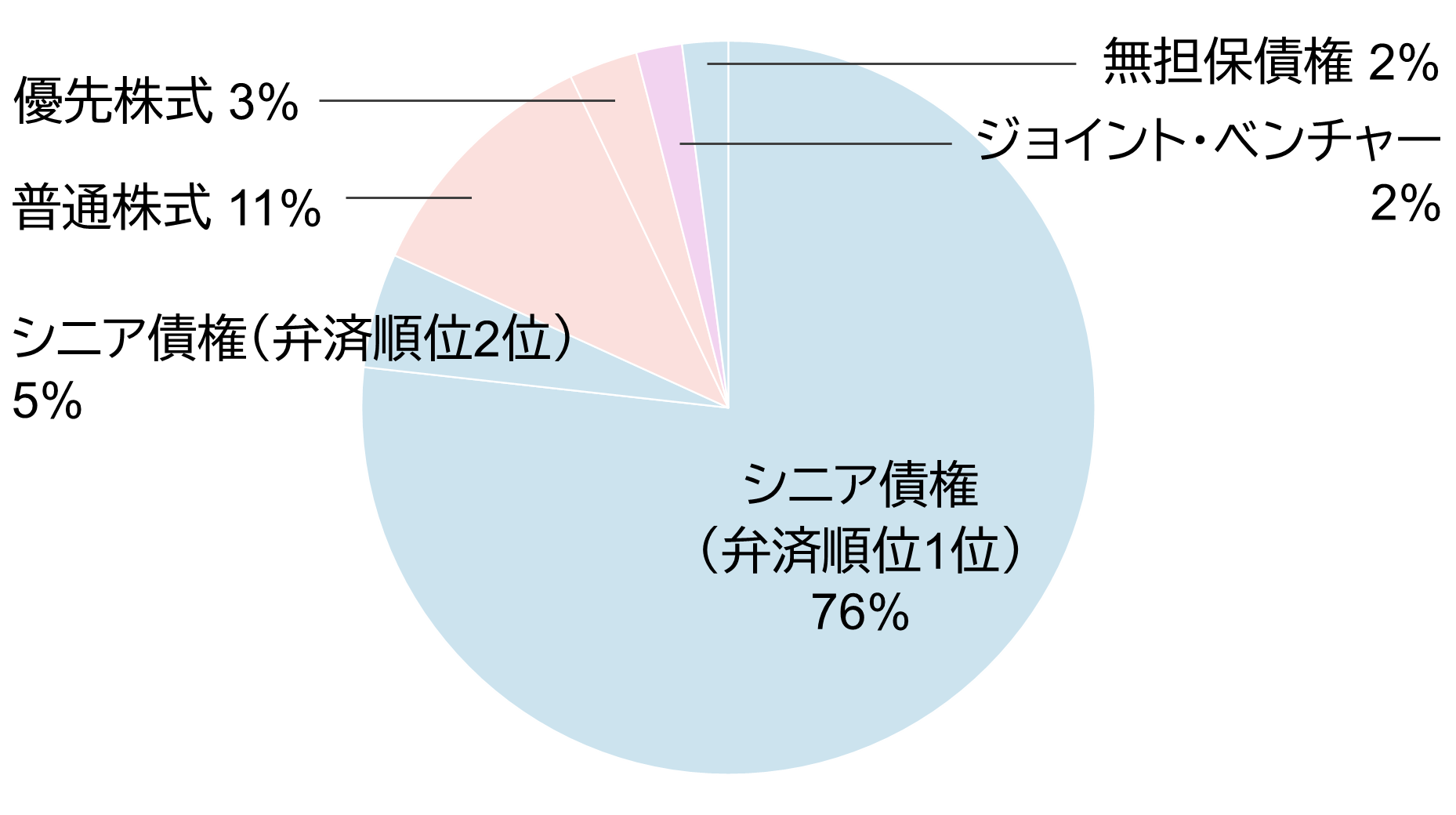

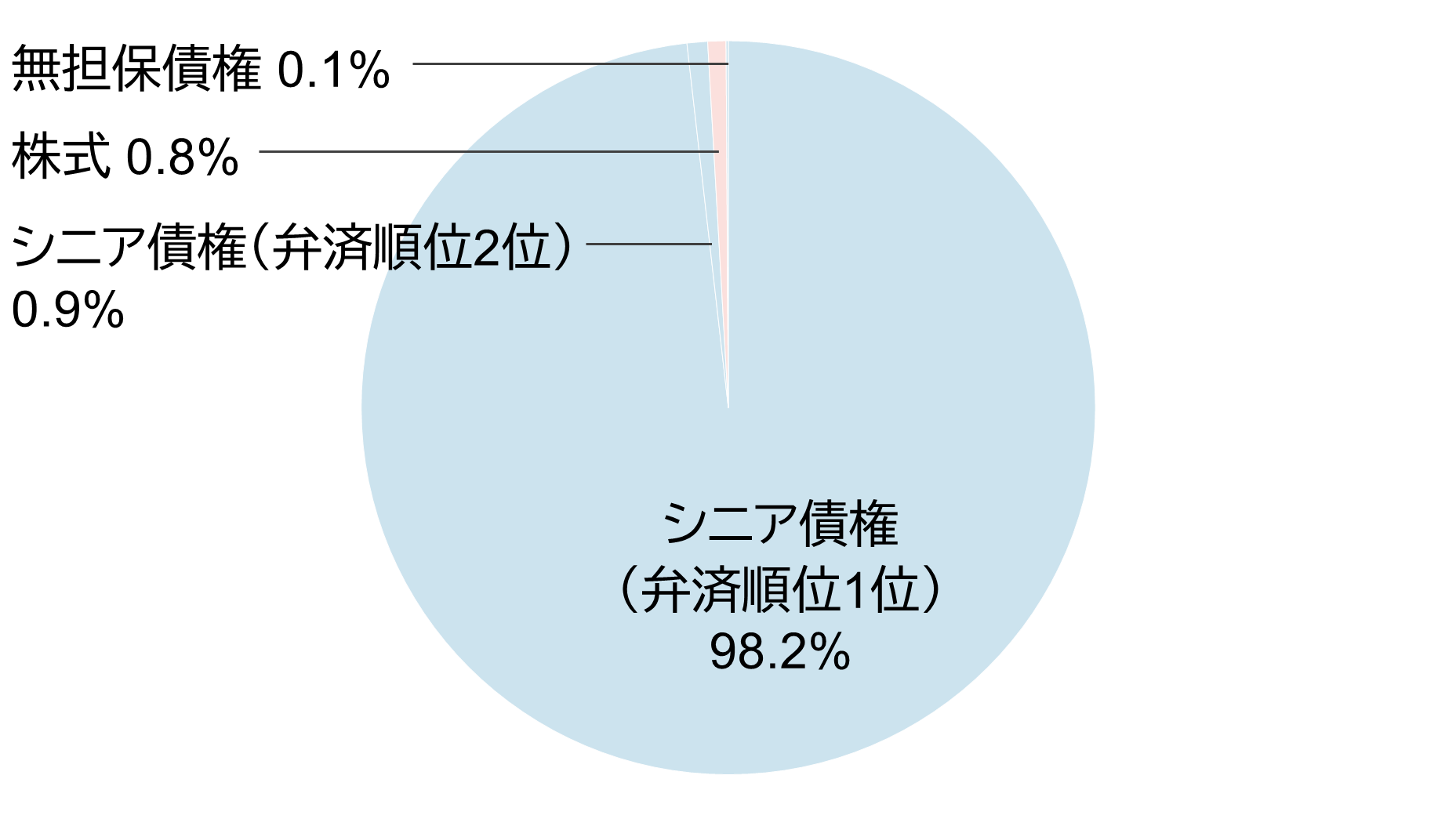

2025年8月末時点の主な組入銘柄の紹介

データは2025年6月末時点、円グラフは投融資先の資産タイプ別構成比

エイリス・キャピタル

幅広い投融資先に資金供給をする大手BDC

2004年に上場したBDC。総投融資額・投融資企業数は上場BDCの中でも高水準。安定したキャッシュフローや差別化戦略、成長見通しを有し、経験豊富な経営陣によって市場をリードする企業をターゲットに、幅広い業界に投融資を行なっています。

|

総投融資額279億米ドル |

投融資企業数566社 |

ブルー・アウル・キャピタル

米国上場BDCのリーディング・カンパニー

ニューヨークに本社を構える大手BDC。主に米国中堅企業に対し、融資を中心とした資金供給を行なっています。確実性、スピード、透明性のある投資プロセスの実現を目指しており、投融資にあたっては長期的な信用力と元本保全を重視しています。

|

総投融資額169億米ドル |

投融資企業数233社 |

ブラックストーン・セキュアード・レンディングファンド

安全性の高い融資に注力する大手BDC

世界最大級のオルタナティブ・アセット・マネージャーであるブラックストーンによって運営されているBDC。ブラックストーン・グループのプラットフォームを活かして投融資を実行し、安全性の高い債権に重点を置いたポジションをとっています。

|

総投融資額133億米ドル |

投融資企業数295社 |

※四捨五入しているため、合計が100%とならない場合があります。エイリス・キャピタルの「シニア債権(弁済順位1位)」は、ヴァラゴン・キャピタル・パートナーズおよびその顧客とともに行った担保付き債券(弁済順位1位)も含みます。また、「子会社の持ち分」は、イヴィ・ヒル・アセット・マネジメントへの劣後ローンおよび株式投資を含みます。上記銘柄について、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当ファンドにおける将来の銘柄の組入れまたは売却を示唆・保証するものでもありません。上記は過去のものであり、将来の運用成果等を約束するものではありません。各社ホームページをもとにアモーヴァ・アセットマネジメントが作成。

How to Invest

ミューズニッチ社の運用力を活用

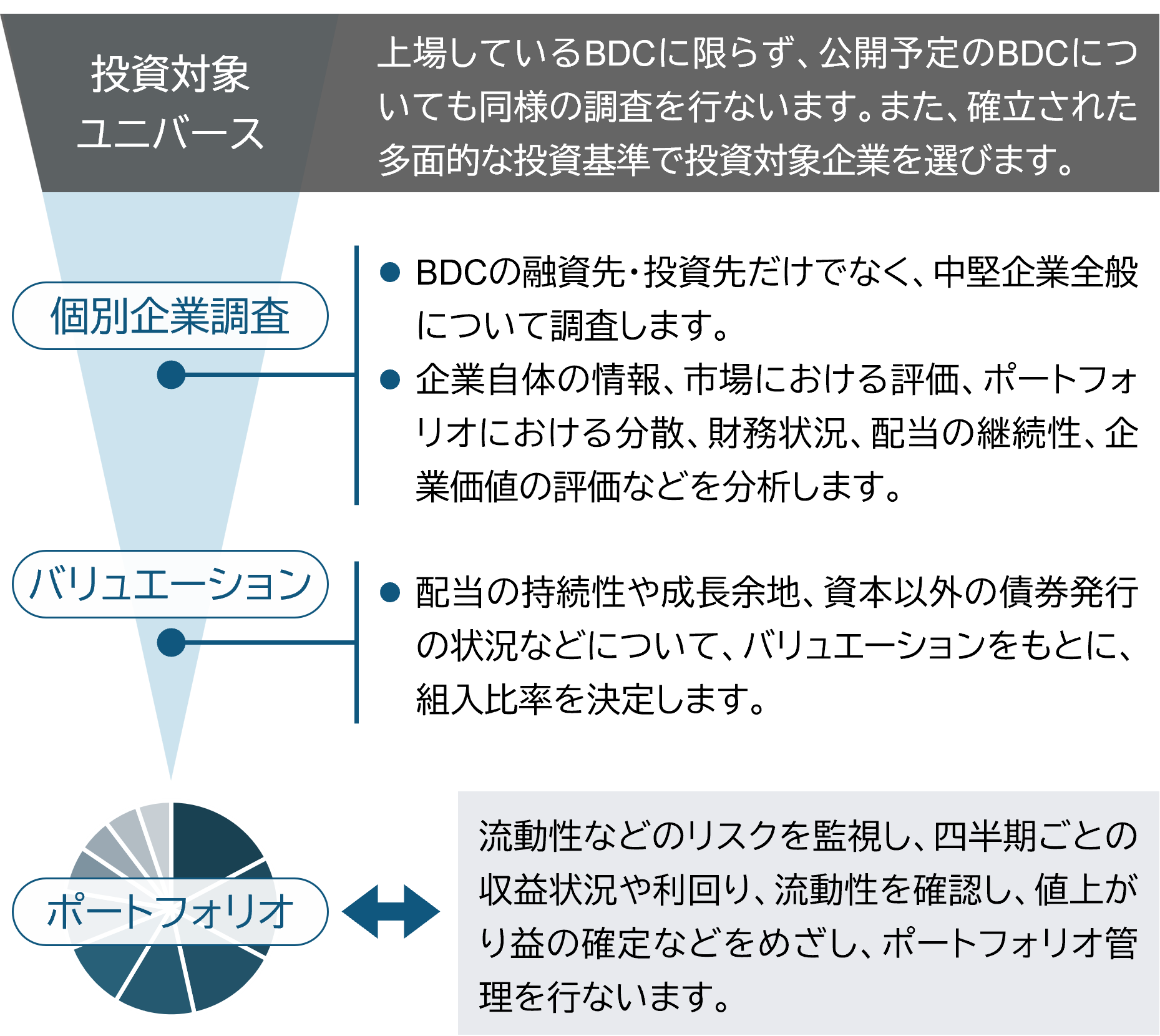

ボトムアップ・アプローチの運用手法

当ファンドの実質的な運用を担うのは、クレジット運用に特化した米国の運用会社「ミューズニッチ・アンド・カンパニー・インク(ミューズニッチ社)」です。

同社は、ボトムアップ・リサーチを通じ、継続可能な配当利回りや資本の状況、流動性などを評価し、資本の健全性とそれが生み出す高い利回りに注目して調査活動を行なっており、BDCの調査においてもその調査力が活かされています。

運用手法の概要

※上記は2025年7月末時点の運用手法であり、将来変更となる場合があります。

ミューズニッチ社について

クレジット運用に特化した運用会社

ミューズニッチ・アンド・カンパニー・インクは、クレジット運用に特化した運用会社です。

1988年に設立され、現在はニューヨーク、パームビーチ、ロンドン、マンチェスター、ダブリン、パリ、フランクフルト、チューリッヒ、マドリード、ミラノ、シンガポール、シドニー、東京など、グローバルに17拠点を有しています。(2025年7月末時点)

-

ハイイールド社債、投資適格社債をはじめとし、債権(シニアローン、中堅企業向けローン)、REITなど幅広い資産への投資を行なっています。

-

運用においては、米国、欧州、新興国それぞれに特化したチームを通じて行なうことで、グローバルな視点での投資を可能とし、明確な投資ガイドラインに基づく運用プロセスを確立しています。

-

調査やリスク管理においては、独自のファンダメンタル分析に基づく手法や高度なリスクコントロールを行なっています。

米国上場プライベートアセット(BDC)ファンド(年4回分配型)

Q & A

BDCに関するよくある質問

Q米国特有の制度ですか?

ABDCは、米国議会が中堅企業への資金供給を促進する目的で、「1940年投資会社法」を改正することで導入され、1980年に制度がスタートした米国特有の枠組みです。

Qプライベート・アセットとの違いは?

A未上場企業などへの投融資を通じてリターンの向上を目指すため、BDCはプライベート・アセットに分類することができます。また、未上場BDCも含めたプライベート・アセットは、長期投資を前提としている資産クラスであるため、一般的に売買できる期間や金額に制限があり、投資家は機関投資家や一部の富裕層に限られています。一方、「上場BDC」に関しては、証券口座を通じて一般投資家も小口から売買が可能であるため、「プライベート・アセットの入口」となる存在として捉えることができます。

Qハイイールド債券の発行企業と、BDCから融資を受ける企業の違いは?

Aいずれも投資家に高い利回りを提供する資産であり、信用リスクは相対的に高いといえますが、BDCからの融資を受ける企業の方が、事業規模は小さい傾向にあります。

QBDCが中堅企業から選ばれる理由は?

A一般的な銀行融資などに比べて、BDCの方が融資条件に柔軟性があり、融資実行までの迅速性が高いとされています。その分、相対的に金利が高くなる傾向がありますが、メリットの方を優先して多くの中堅企業に選ばれています。また、BDCの場合は、融資だけでなく、出資や経営支援を行うケースもあるため、単なる貸し手以上の存在として選ばれている側面もあります。

QBDCによる中堅企業への融資条件は?

ABDCにおける中堅企業への融資は、倒産時に優先的に弁済が行われるシニア債権が中心となっており、基本的には担保が付与されています。

貸出金利は、変動金利による融資が主流です。融資する金利は、「短期金利(主にSOFR*)+企業・案件毎の上乗せ金利」となっており、一般的には、短期金利の下限となる「フロアー」が設けられています。

*米国債を担保にした翌日物のレポ金利をもとに算出される米国の銀行間取引の指標金利。Secured Overnight Financing Rate(担保付翌日物調達金利)の略称。

Q景気変動や金利変動によるBDCへの影響は?

A米国景気の拡大は、投融資先である中堅企業の業績拡大要因となるため、BDCにとってもプラスに働きます。また、BDCは変動金利で融資を行っているため、金利上昇は収益面でプラスに働きます。

一方、米国景気の縮小や金利低下は、BDCの収益環境にとってはマイナスに作用します。ただし、こうした局面ではBDC自身の資金調達コストの低下や、企業再編に伴うM&A増加によるアドバイス料の増加などが期待されます。

Q融資先がデフォルトした場合の影響は?

ABDCでは弁済順位の高い担保付債権を中心に融資をしているため、融資先がデフォルト(債務不履行)した場合であっても、回収率は高い傾向があり、その影響は相対的に抑えられると考えられます。

Q上場BDCと未上場BDCの違いは?

A投融資先企業に大きな違いはありませんが、BDC自体の流動性に違いがあります。上場BDCの場合は、上場しているBDCの株式を市場で売買するだけであるため、投資家とBDCとの間に資金の受け渡しはありません。一方、未上場BDCの場合は、投資家の換金がBDCからの資金引き揚げを意味するため、一般的に投資家に対して換金額や換金時期などの制限*が設けられています。

*プライベート・アセットは、複数年単位に渡って投融資を行う前提で投資家から資金を募るため、多くの場合、「解約を希望する数ヵ月前の事前通知」「投資開始後の一定期間の解約不可条項(ロックアップ)」「解約可能額を制約するゲート条項(四半期の解約上限を純資産総額の5%にするなど)」などの制限があります。

QBDCに投資する方法は?

ABDCに直接投資をすることは日本では難しい状況です。証券会社等が日本国内で外国籍の投資法人(BDC)を販売する場合には、その発行体等が金融庁に届出を行う必要がありますが、それが行われていないためです。ただし、BDCを投資対象とする投資信託を購入することで、間接的にBDCに投資をすることは可能です。

当ファンドの投資対象には、一般社団法人投資信託協会規則の信用リスク集中回避のための投資制限に定められた比率を超えるまたは超える可能性の高い支配的な銘柄が存在するため、当ファンドは当該支配的な銘柄に集中して投資する特化型運用を行ないます。そのため、当該銘柄に経営破たんや経営・財務状況の悪化などが生じた場合には、大きな損失が発生することがあります。

●指数の著作権等について

当資料に示す各指数の著作権等の知的財産権その他一切の権利は、各指数の算出元または公表元に帰属します。

<投資リスク>

投資者の皆様の投資元金は保証されているものではなく、基準価額の下落により、損失を被り、投資元金を割り込むことがあります。ファンドの運用による損益はすべて投資者(受益者)の皆様に帰属します。なお、当ファンドは預貯金とは異なります。

当ファンドは、主に米国の金融商品取引所に上場されているBDC(ビジネス・ディベロップメント・カンパニー)および株式を実質的な投資対象としますので、BDCおよび株式の価格の下落や、BDCおよび株式の発行体の財務状況や業績の悪化などの影響により、基準価額が下落し、損失を被ることがあります。また、外貨建資産に投資する場合には、為替の変動により損失を被ることがあります。

主なリスクは以下の通りです。

【価格変動リスク】【流動性リスク】【信用リスク】【為替変動リスク】【BDCへの投資に伴なうリスク】【有価証券の貸付などにおけるリスク】【集中投資リスク】

※詳しくは、投資信託説明書(交付目論見書)をご覧ください。

※基準価額の変動要因は、上記に限定されるものではありません。

<手数料等の概要>

投資者の皆様には、以下の費用をご負担いただきます。

<申込時、換金時にご負担いただく費用>

■購入時手数料

購入時の基準価額に対し3.3%(税抜3%)以内

※購入時手数料は販売会社が定めます。詳しくは、販売会社にお問い合わせください。

※収益分配金の再投資により取得する口数については、購入時手数料はかかりません。

■換金手数料

ありません。

■信託財産留保額

ありません。

<信託財産で間接的にご負担いただく(ファンドから支払われる)費用>

■運用管理費用(信託報酬)

ファンドの日々の純資産総額に対し年率0.99%(税抜0.9%)

※この他に、投資対象とする「ハイインカムBDCマザーファンド」の主要投資対象であるBDCには運用などに係る費用がかかりますが、投資するBDCの銘柄は固定されていないため、事前に料率、上限額などを表示することができません。

■その他の費用・手数料

目論見書などの作成・交付および計理等の業務に係る費用(業務委託する場合の委託費用を含みます。)、監査費用などについては、ファンドの日々の純資産総額に対して年率0.1%を乗じた額の信託期間を通じた合計を上限とする額が信託財産から支払われます。

組入有価証券の売買委託手数料、資産を外国で保管する場合の費用、借入金の利息、立替金の利息および貸付有価証券関連報酬(有価証券の貸付を行なった場合は、信託財産の収益となる品貸料に0.55(税抜0.5)を乗じて得た額)などがその都度、信託財産から支払われます。

※運用状況などにより変動するものであり、事前に料率、上限額などを表示することはできません。

※投資者の皆様にご負担いただくファンドの費用などの合計額については、保有期間や運用の状況などに応じて異なりますので、表示することができません。

※詳しくは、投資信託説明書(交付目論見書)をご覧ください。